Tabula rasa beim Batteriehersteller aus Ellwangen

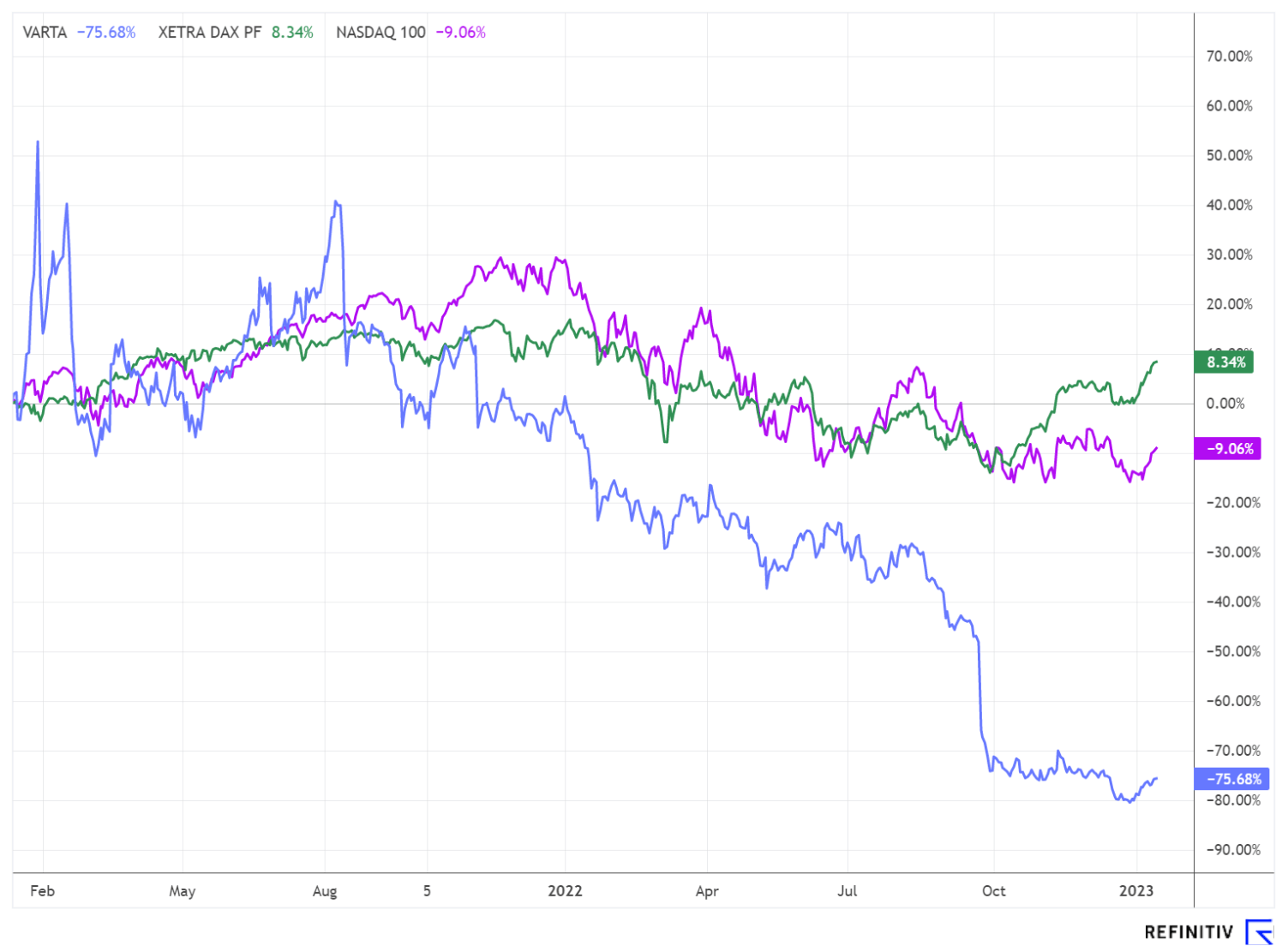

Lange hatten die Anleger gehofft, dass der Batteriehersteller aus Ellwangen mit einer bahnbrechenden News zur E-Mobilität aufwarten kann. Stattdessen verschärften sich seit dem Kriegsbeginn in der Ukraine die Marktbedingungen derart, dass Varta sogar beim wichtigsten Kunden Apple um eine Vertragsverlängerung bangen musste. Varta hat eine gute Position in den Kernmärkten. Dennoch führt die deutliche Abschwächung der Nachfrage nach CoinPower Zellen

(Bereich TWS) sowie die gestiegenen Rohstoff- und Energiepreise zu einem deutlichen Umsatzrückgang. Das zieht das Ergebnis nach unten und lässt die Bewertung an der Börse ebenfalls sinken.

Maßgeblich wirkt sich aus, dass die gestiegenen Kosten nur teilweise und mit einer deutlichen Verzögerung an die Abnehmer weitergegeben werden können. Während der direkte Einfluss durch den Krieg in der Ukraine auf das Unternehmen gering ist, ist Varta indirekt stark betroffen. Denn die Rohstoff- und Energiekosten sind stark angestiegen, und es ist nicht

abschätzbar, wie lange diese erhöhten Niveaus anhalten oder sogar noch weiter steigen werden. Kundenprojekte im hochmargigen Segment „Lithium-Ion Solutions & Microbatteries“ wurden nicht wie geplant abgerufen, was zu einem Umsatz- und Ertragsrückgang geführt hat. Andere Geschäftsbereiche, z.B. der Bereich Consumer, konnten den Umsatz zwar leicht steigern. Durch einen deutlich höheren Rohstoffanteil unterliegen diese Produkte jedoch überproportionalen

Preissteigerungen. Die Entwicklungen in den beiden Segmenten „Lithium-Ion Solutions & Microbatteries“ und „Household Batteries“ haben zu einer insgesamt negativen Veränderung bei Umsatz- und Ertragsmix geführt. Das Unternehmen versucht derzeit, Kostensteigerungen zumindest teilweise über Preiserhöhungen an die Kunden weiterzugeben. Dies erfolgt jedoch mit Bedacht und in Abhängigkeit von der Markt- bzw. Konkurrenzsituation. Zur Optimierung des operativen Cashflows werden ein Abbau des Lagerbestandes und generelle Anpassungen beim Working Capital angestrebt.

Revidierte Erwartungen für das Jahr 2022

In Anbetracht der vielfältigen Risiken und Unsicherheiten erwartet das Unternehmen für das Geschäftsjahr 2022 einen Konzernumsatz von 805 bis 820 Mio. EUR (2021: 902,9 Mio. EUR). Das bereinigte operative Ergebnis (bereinigtes EBITDA) soll in 2022 zwischen 55 und 60 Mio. EUR und damit deutlich unter dem Vorjahreswert von 282,9 Mio. EUR liegen. Die oben genannten Belastungen beeinträchtigen die Ergebnisentwicklung stark.

Die Umsatzprognose 2022 liegt ca. 10% unter Vorjahr

Die befragten Analysten bei Refintiv Eikon schätzen nach den verhaltenen Aussagen des Managements den Umsatz in 2022 auf 809 Mio. EUR. Erst im Jahr 2024 soollen die 2021er Erlöse wieder übertroffen werden. Wegen der laufenden Restrukturierung und Beratungsaufwendungen soll laut Schätzungen in 2023/24 ein Nettoverlust von 1,14 bzw. 0,28 EUR erzielt werden. Die Experten erwarten auch eine Dividenstreichung für 2022 und 2023.

Maßnahmen zur Ertragssteigerung und Ausblick

Um den derzeitigen und künftigen Herausforderungen begegnen zu können, hat der Vorstand ein umfassendes Maßnahmenpaket zur Kostensenkung gestartet. Der CAPEX, also die Auszahlungen aus dem Kauf von immateriellen Vermögenswerten und Sachanlagen, wird unter dem Vorjahr liegen und zwischen 105 und 115 Mio. EUR betragen. Die Kapazitäten für CoinPower Zellen (TWS) werden

reduziert, können aber je nach Nachfragesituation kurzfristig wieder erhöht werden. Im Rahmen dieser Anpassungen nimmt das Unternehmen auch Personalmaßnahmen vor und hat im Geschäftsbereich Lithium-Ion CoinPower am Produktionsstandort Nördlingen temporär Kurzarbeit angemeldet.

Für das Geschäftsjahr 2023 erwartet der Vorstand der Varta AG einen reduzierten Umsatz zwischen 850 und 880 Mio. EUR und geht von einem bereinigten EBITDA von 90 bis 110 Mio. EUR aus. Die Analysten von Refinitv Eikon erwarten hier 103,70 Mio. EUR. Die Prognose des Managements basiert dabei auf der Annahme, dass die herausfordernde wirtschaftliche Lage und die bestehenden globalen Krisen auch im Jahr 2023 fortbestehen werden, mit entsprechend negativen Folgen für der Herstellungskosten und die Konsumentennachfrage. Allerdings ist die weitere Entwicklung der Inputfaktoren für das laufende Jahr nur sehr eingeschränkt abschätzbar. Daher ist die Prognose für das Geschäftsjahr 2023 mit höheren Unsicherheiten als sonst behaftet. Einen Lichtblick bieten aus unserer Sicht die sich erholenden Lieferketten.

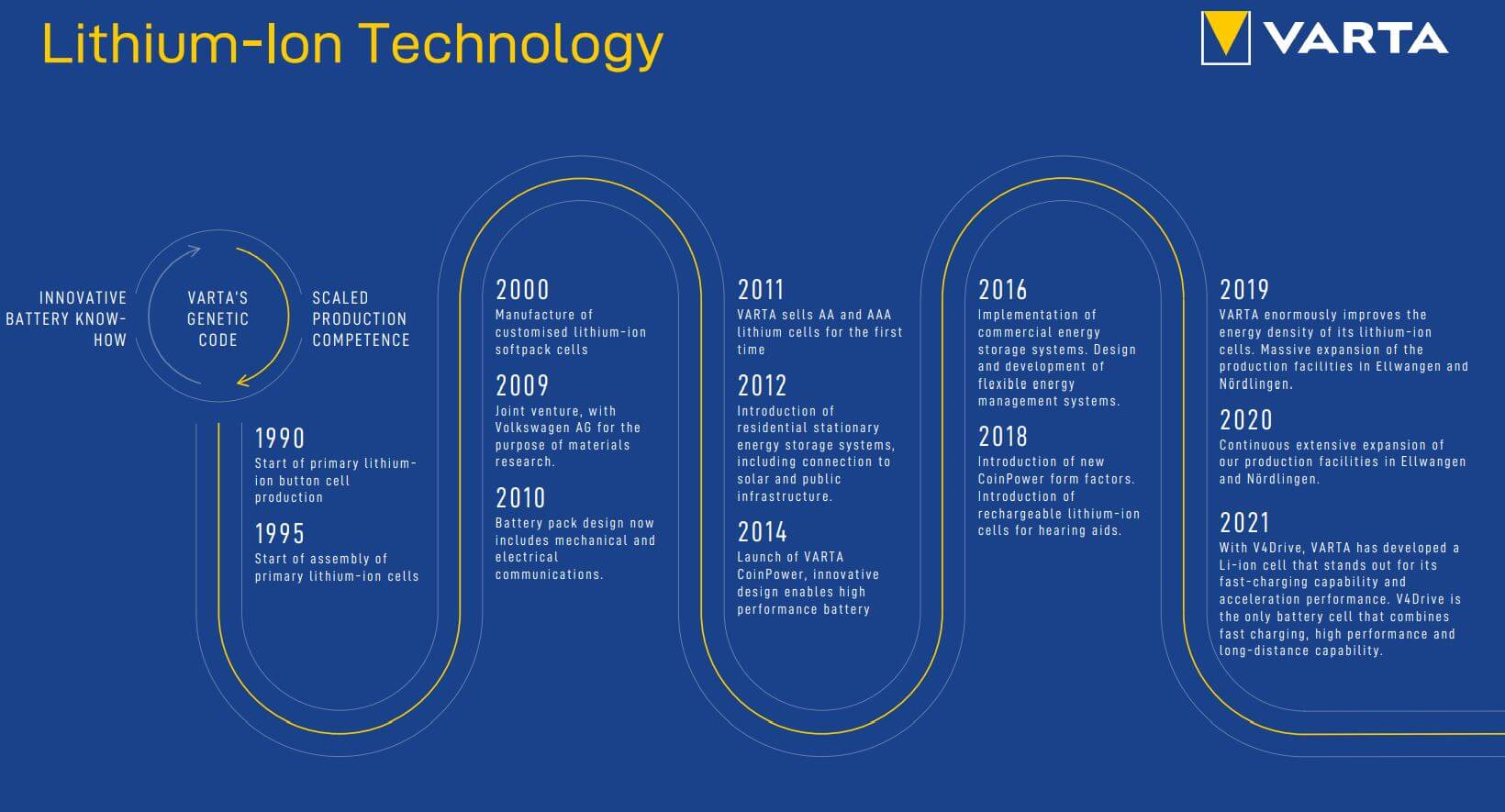

Hoffnungsträger Elektro-Mobilität und Energiespeicher

Die Börse blickt bei Varta weiterhin gespannt auf die Elektromobilität. Der Fabrikneubau für die Rundzelle "V4Drive" wird erst nach verbindlichen Kundenzusagen fortgesetzt. Der Betrieb der ersten Serienfertigungsanlage wird allerdings planmäßig fortgesetzt und stellt zukünftig die nötigen Zellen bereit, um den OEM-Vertrag mit einem Premium-Automobilhersteller zu erfüllen. Nach einigen Verlautbarungen aus dem letzten Jahr zum Thema Hochleistungs-Autobatterie geht der Markt nach wie vor davon aus, dass der mittelfristige Plan für die E-Offensive noch steht. Wohl braucht es dafür aber mehr Zeit als gedacht. Das Management betonte in jüngeren Veröffentlichungen, dass in der Branche derzeit jeder mit jedem spricht. Damit könnten die ersten Partnerschaften auch mal überraschend auf den Markt treffen. Die Entwicklung bei Tesla und anderen Produzenten von E-Mobilen ist aber auch mit großen Fragezeichen ins neue Jahr gestartet, da der Gesamtmarkt anhand der Zulassungen in 2022 zwar um 32% von 356 auf 471 Tausend Fahrzeuge gestiegen ist, der Großteil der 1,18 Mio. Neuanmeldungen aber durch Hybrid-Fahrzeuge erreicht wurde. Deren steuerliche Subventionierung wird es aber ab dem Jahr 2023 nicht mehr geben.

Ob sich die "E-Welle" der letzten Jahre damit auch in 2023 noch mal steigern lässt, ist aus heutiger Sicht fraglich, zumal die Stromkosten in Deutschland zum Jahreswechsel im Schnitt um 50% zugelegt haben, die fossilen Rohstoffe aber von ihrem Hoch in 2022 bereits wieder 40% gesunken sind. Aktuell haben sich für den Konsumenten also neben den Anschaffungskosten für ein E-Mobil auch die Verbrauchskosten stark erhöht. Ein weiterer Hoffnungsträger stellt der Bereich Energiespeicher dar. Durch die hohe Anforderung an die Netzverfügbarkeit und Stabilität der Versorgung in Deutschland ergibt sich öffentliche Versorger und auch für Private die Notwendigkeit über Stromspeicherlösungen nachzudenken. Auch hier kann Varta Lösungen bieten, ein klarer Wachstumsbereich für Jahrzehnte.

Analysten korrigieren ihre Prognosen

Nach mehrmaligen Revisionen der Erwartungen ist es für Analysten schwer geworden, eine faire Bewertung herzuleiten. Während Berenberg (Ziel erneut von 45 auf 35 EUR gesenkt) und DZ Bank (Ziel von 40 auf 25 EUR gesenkt) mit Neutral oder Halten votieren, sieht Warburg immer noch Potential nach unten und wiederholt ihre „Sell“ Einstufung mit Kursziel 17,50 EUR. Nach starken Anpassungen der Diskontierungsmodelle dürfte es Varta nicht sehr schwer fallen, mit etwas Fortune die erhofften Aufwärtsrevisionen einzuleiten. Dies wird mit positiven Zahlen sehr schnell vonstatten gehen.

Mit der aktuellen Geschäftsplanung ist die Aktie mit einem Kurs-Umsatz-Verhältnis von 1,4 bewertet, diese Kennziffer hatte in 2021 auch schon mal Werte von über 5 erreicht. Auch im derzeitigen Umfeld ist zu erwarten, dass Varta seine produzierten Güter zwar verkaufen kann, der erzielbare Gewinn wird aber zu einem großen Teil durch die hohen Kosten aufgezehrt. Einen erneuerten Ausblick auf 2023 wird es mit der Präsentation der Jahreszahlen 2022 am 30.03.2023 geben. An dieser Stelle dürften dann auch die Ergebnisse der Kostenanpassungen feststehen, sie sollten mindestens 100 Mio. EUR betragen, um den operativen Trend zu drehen.

Zwischenfazit: Abwarten

Unter allen befragten Analysten gibt es derzeit keine aktive Kaufempfehlung für die Varta AG. Die durchschnittliche Kurserwartung der 10 Experten von Refinitv Eikon liegt bei 27,50 EUR auf Sicht von 12 Monaten. Das entspricht ungefähr dem aktuellen Börsenpreis. Für Neuanleger bietet sich somit eine komfortable Situation, denn man kann sowohl die Veröffentlichung der Jahreszahlen 2022 abwarten oder sich auf die nächsten Anlysten-Revisionen konzentrieren. Nach dem Vertrauensverlust in 2022 wird der Kurs der Aktie volatil in einer Bandbreite um den aktuellen Zielkurs der Experten oszillieren. Erst wenn es Aufstufungen gibt, dürfte es wieder Aufwärtsmomentum geben.

Wir hatten in unseren Einschätzungen durch empfohlene technische Stops einen Ausstiegskurs von über 100 EUR sichern können. Analog zur operativen Entwicklung senkten die Analysten ihre Erwartungen mehrmals von 99,8 auf 27,5 EUR in immerhin nur 6 Monaten. Technisch müsste der Kurs erst wieder die 33 EUR und später die 58-EUR-Marke erklimmen, was aus heutiger Sicht wohl nicht erwartet werden kann. Die technische Korrektur bis auf 25 EUR hatten wir in unserem letzten Bericht in Aussicht gestellt. Anleger sollten ihre Beobachtungsposition innehalten, bis sich das fundamentale Szenario zum Besseren entwickelt oder Varta in einigen wichtigen Sektoren neue Erfolge vorweisen kann.

Das Update erfolgt auf den initialen Report 11/2021