Neuer Koalitionsvertrag - Volle Kraft voraus

Die Koalitionsverhandlungen zwischen Sozialdemokraten, Grünen und Liberalen waren trotz der Verschwiegenheit der Protagonisten auch von Konflikten geprägt: Während die Grünen mehr Nachhaltigkeit forderten, sorgte sich die FDP um Staatshaushalt und Freiheit. Auch die SPD tat sich teils schwer, den von den kleinen Parteien forcierten Wandel zuzulassen. Unterm Strich steht nach Ansicht vieler Beobachter aber ein Papier, das die Ziele der drei Parteien gut miteinander kombiniert und mit dem auch die Wirtschaft leben kann.

soll sich der Anteil von Windparks am deutschen Energiemix zwischen 2030 und 2045 verdoppeln - nach einem Anstieg um 50% von heute bis 2030

Im Bereich Klimaschutz streben die Koalitionäre den Kohleaussteig im Idealfall schon 2030 an. Kompensieren sollen das wegbrechende Angebot die Wind- und Solarenergie. 2030 sollen laut Koalitionsvertrag rund 80% der Energie aus regenerativen Quellen stammen. Mit Blick auf die Windenergie sollen 2% der Bundesfläche für Windkraft-Projekte reserviert werden. Windparks auf dem Meer sollen bis 2030 50% mehr Energie liefern, als bislang vorgesehen, nämlich 30 statt 20 Gigawatt. Bis 2045 soll sich diese Zahl nochmals auf 70 Gigawatt verdoppeln.1 Was bedeutet dieser zu erwartende Nachfrage-Schub nun für Nordex?

Marktanteil in Deutschland

2020 hatte Nordex in Deutschland nach eigenen Angaben einen Marktanteil von rund 30% der neu genehmigten MW. 2 Der Marktanteil des Unternehmens in Deutschland ist während der vergangenen Jahre stetig gestiegen. Mit der inzwischen erreichten Marktposition dürfte Nordex einer der größten Profiteure der Pläne der neuen Bundesregierung sein. Doch wie realistisch ist es, dass diese Pläne auch umgesetzt werden? Aktuell dauert es nach Angaben des Bundesverbands Windenergie zwischen vier und fünf Jahren, bis ein Windenergieprojekt geplant und genehmigt ist. 3 Doch auch hier will die neue Bundesregierung ansetzen und die Dauer für entsprechende Genehmigungsverfahren halbieren. Dabei sollen digitale Prozesse und interdisziplinäre Arbeitsgruppen helfen. Inwiefern sich diese Vorhaben allerdings konkret in der vorgesehenen Zeit umsetzen lassen, muss sich zeigen. Die Digitalisierung der deutschen Verwaltung dürfte kein Projekt sein, das innerhalb einer Legislaturperiode abgeschlossen ist.

Nordex: Politische Pläne „sehr ambitioniert“

Nordex selbst sieht die von der Politik gesetzten Klimaziele positiv und bezeichnet diese auf Anfrage als „sehr ambitioniert“: „Unser Unternehmen ist auf diese Entwicklung vorbereitet und stellt unseren Kunden eine Auswahl an hocheffizienten Turbinen zur Verfügung, die den Markt in Deutschland (neben anderen Märkten) optimal bedienen können. Es liegt jetzt an der Politik, einen Rahmen zu schaffen, um das Wachstumspotenzial langfristig zu heben. Neben neuen Flächen spielen hier vor allem vereinfachte und schnellere Genehmigungsprozesse, Harmonisierung von Umweltauflagen sowie eine weitere Förderung der Akzeptanz in der Bevölkerung eine wichtige Rolle“, so ein Unternehmenssprecher gegenüber researchanalyst.com.

Angesichts der ehrgeizigen Pläne der nächsten Bundesregierung und des hohen Marktanteils von Nordex in Deutschland dürfte das Unternehmen von den neuen Rahmenbedingungen profitieren. Da Genehmigungsverfahren in Deutschland bislang aber eher schleppend vonstatten gegangen sind, bleibt Nordex auch weiterhin vom Neugeschäft im internationalen Ausland abhängig. Mit einem Umsatzanteil von 54% in Europa, 22% in Nordamerika und 17% in Lateinamerika erscheint das Geschäft von Nordex ausreichend diversifiziert.4 Da auch andere Regierungen Investitionen in regenerative Energie fördern oder selbst tätigen, hat Nordex eine gute Perspektive.

Internationales Geschäft und neue Märkte

Die Nordex Group verfügt über Werke in Deutschland, Spanien, Brasilien, den USA, Indien und Mexiko. Angesichts des regulatorischen Umfelds in Deutschland kommt den internationalen Märkten eine wichtige Rolle zu. Aktuell weitet das Unternehmen seine Produktionskapazitäten für Rotorblätter und Turbinen in Indien aus. Aufgrund von Verzögerungen im Zuge der Pandemie liegen die Maßnahmen aktuell rund drei Monate hinter dem Plan, doch rechnet das Unternehmen aufgrund des aktuell schwachen Marktumfeldes in Indien ohnehin nicht mit Umsätzen. Besser läuft es aktuell in Peru.

Besonderheiten des Peru-Auftrags

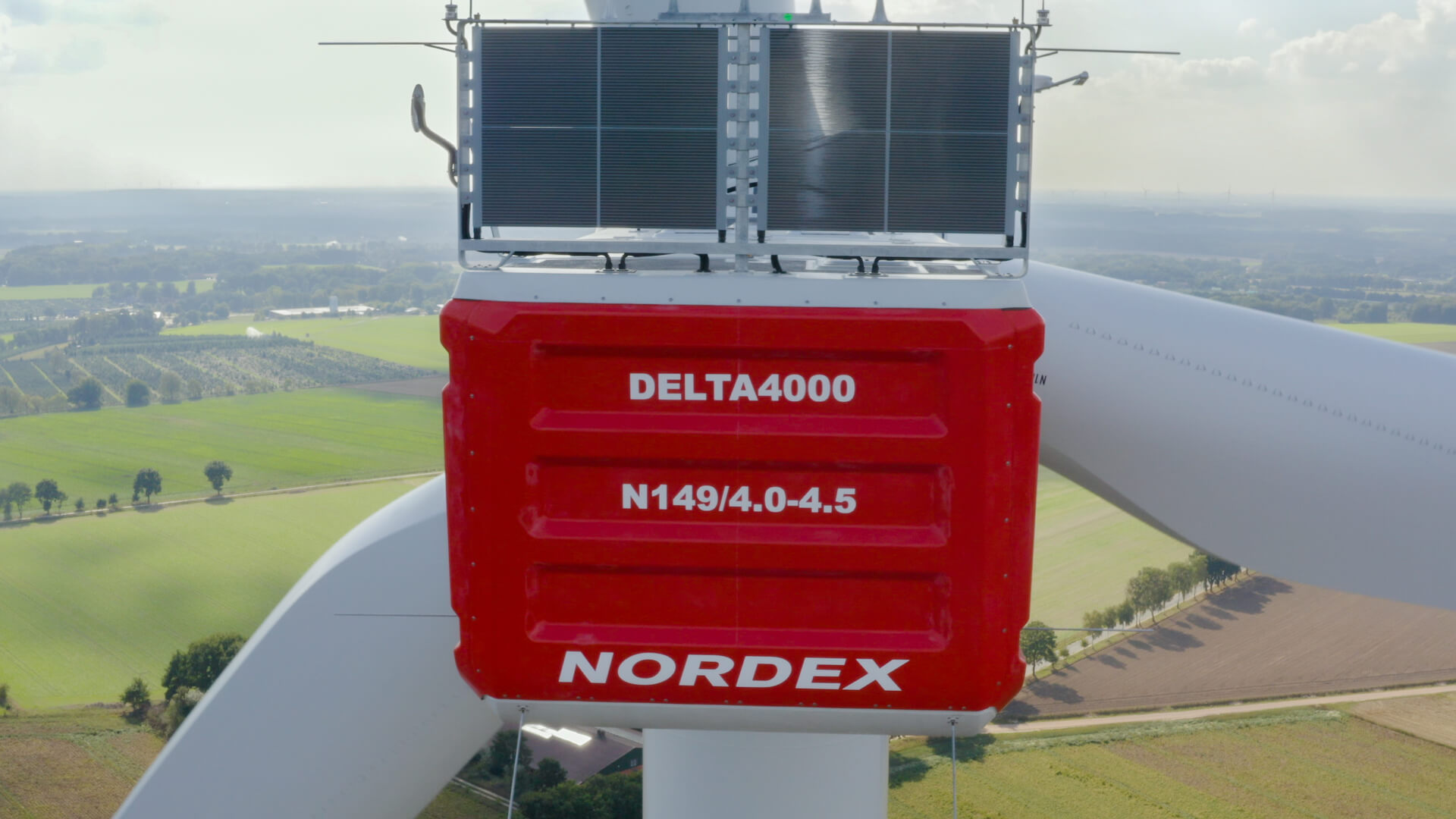

Kürzlich gab Nordex einen weiteren Auftrag aus dem südamerikanischen Land bekannt. Es geht um einen 177 MW-Windpark für einen namentlich nicht genannten Kunden. Das Projekt ist insofern einzigartig, als dass es die erste Order für N155/5.X-Turbinen der Delta-4000-Serie mit einem Rotordurchmesser von 155 Metern und variabler Nennleistung ist. Zusätzlich zur Auslieferung sicherte sich Nordex einen Service-Vertrag mit einer langen Laufzeit von zehn Jahren. Mit dem Bau will Nordex schon im Herbst 2022 beginnen – angesichts der langen Planungszeiten in Deutschland unterstreichen die Eckdaten des jüngsten Auftrags aus Peru die große Bedeutung des internationalen Geschäfts.

Gute Aussichten in der Türkei

Doch nicht nur in Peru lief es zuletzt gut für Nordex: Allein im November vermeldete das Unternehmen weitere Aufträge, wie etwa einen von RWE vermittelten Auftrag über 44 MW in Frankreich sowie eine Order über 68,4 MW aus der Türkei. Mitte des Jahres lag der Marktanteil von Nordex innerhalb der Türkei bei 28,6%. Die Türkei-Aktivitäten des Unternehmens sollen nach eigenen Angaben Anfang 2022 die Kapazität von 3,5 GW erreichen und mehr als 1.100 Turbinen umfassen. 5

Sorgenkinder Rohstoffknappheit und Marge

Die EBITDA-Marge hat Nordex kürzlich kassiert und erwartet für 2021 nur noch 1,0%.

Obwohl das Geschäft von Nordex auf mehreren regionalen Säulen steht, sehen Analysten auch Risiken. Diese liegen nach Ansicht der Marktbeobachter in erster Linie in steigenden Rohstoffpreisen und der dadurch schwindenden Marge. Das Unternehmen hatte ursprünglich für 2021 einen Konzernumsatz von 2021 zwischen 4,7 und 5,2 Mrd. EUR bei einer EBITDA-Marge von 4,0 bis 5,5% angestrebt. Einen großen Beitrag zur steigenden Marge sollte die neue Delta-4000-Plattform liefern, die als effizienter gilt und eine immer größere Bedeutung für Nordex hat. Doch hat der anhaltende Kostendruck einen Strich durch die Planungen für 2021 gemacht: Nunmehr rechnet Nordex zwar mit einem Umsatz am oberen Ende der Guidance, erwartet aber lediglich noch eine EBITDA-Marge von rund 1,0%.

Delta-4000 zieht bald nicht mehr

Das Unternehmen setzt auch weiter auch auf seine Delta-4000-Plattform. Auf Anfrage kommentiert ein Unternehmenssprecher gegenüber researchanalyst.com: „Selbstverständlich ist die nachhaltige Verbesserung der Profitabilität eines der wesentlichsten Ziele unseres Managements, an der der hohe und steigende Anteil der Delta-4000-Plattform ihren Anteil haben wird. Es ist davon auszugehen, dass der Anteil der Delta-4000-Plattformen im Jahr 2022 aufgrund der höher erwarteten Produktions- und Installationszahlen über dem Vorjahr liegen wird.“

| Unternehmen | EBITDA-Marge 2021e |

|---|---|

| Nordex | 1,0% |

| Vestas Wind | 11,36% |

| Siemens Gamesa Renewable Energy | 3,98% |

| Legrand SA | 23,73% |

| Nexans SA | 12,18% |

| Dongfang Electric Corp. | 21,9% |

Damit könnte die EBITDA-Marge 2022 zwar wieder leicht ansteigen, langfristig dürfte die neue Plattform aber immer weniger Potenzial haben, positiven Einfluss auf die Zahlen zu nehmen, da Delta-4000 schon heute die dominierende Plattform bei Nordex ist – schon 2020 entfielen 81% der neuen Aufträge auf Delta-4000.6

Blick in die Zahlen

Legte der Umsatz von Nordex in den ersten neun Monaten 2021 zu.

Die ersten neun Monate des Jahres gestalteten sich für Nordex gemessen am Umsatz erfreulich – um rund 25% auf 3,9 Mrd. EUR wuchs das Geschäft. In Folge dessen legte auch das Ergebnis vor Zinsen und Steuern deutlich zu und lag im Beobachtungszeitraum bei nur noch 9,6 Mio. EUR Verlust. In den ersten neun Monaten des Vorjahres lag dieser Wert noch bei 43,9 Mio. EUR. Doch da Nordex 2017 das letzte Mal schwarze Zahlen geschrieben hat, sorgt inzwischen auch eine relativ hohe Fremdkapitalquote für Zinslast: In den ersten neun Monaten 2020 fielen allein 98 Mio. EUR für den Schuldendienst an. Das sorgt unterm Strich für einen Verlust von 104 Mio. EUR.

Positiv wiegt aber, dass Nordex den hohen Fremdkapitalanteil bereits im Sommer als Problem erkannt hat und Teile einer Kapitalerhöhung in Höhe von 568 Mio. EUR in den Schuldendienst geflossen sind. Damit dürfte die Zinslast in den kommenden Quartalen eher abnehmen.

Analysten sind verhalten-optimistisch

Analysten sind mit Blick auf das kommende Geschäftsjahr optimistisch und halten 2022 sogar eine Rückkehr in die Gewinnzone für möglich.7 Folglich sind auch Erwartungen eher positiv: Von zehn Analysten stuften in den vergangenen drei Monaten sechs die Aktie mit „Kaufen“ ein, weitere vier votierten für „Halten“, keiner gab eine „Verkauf“-Empfehlung. Die letzte Empfehlung nach Bekanntgabe des deutschen Koalitionsvertrages stammt von Jefferies mit einem Kursziel von 20 EUR. Darin betonen die Analysten, dass Nordex vom Ausbau der Windkraft in Deutschland profitieren dürfte.

SWOT – Ein Kurzüberblick

Stärken

- Große Marktanteile auf relevanten Märkten

- Umsatzwachstum

- Probleme der geringen Marge und der Zinslast bereits adressiert

Schwächen

- Marge steigt trotz hohen Anteils der Delta-4000-Plattform nicht

Chancen

- Weltweites Wachstum im Zuge der Maßnahmen gegen den Klimawandel

- Neue Potenziale in Deutschland dank Ampel-Koalition

Risiken

- Wachstum auf Heimatmarkt Deutschland könnte trotz der Ampel-Pläne weiter schleppend verlaufen

- Steigende Preise bei Rohstoffen und Logistik

- Windkraft ist ein Wachstumsfeld, die Konkurrenz ist groß

Fazit und Ausblick

Der Windanlagenbauer Nordex hat sein Geschäft in den vergangenen Quartalen ausgebaut. Der jüngste Zuspruch von Kunden weist darauf hin, dass das Unternehmen gut positioniert ist und vor allem dank der neuen Delta-4000-Plattform erfolgreich ist. Nordex sieht sowohl die Märkte in Südamerika als auch in Europa als Wachstumsregionen. Dies könnte langfristig dazu geeignet sein, das Unternehmen wieder in die Gewinnzone zu hieven. Erste Maßnahmen hin zu diesem Ziel hat Nordex bereits unternommen. Die weiteren Quartale werden zeigen müssen, inwiefern es Nordex gelingt, seine Marge zu stabilisieren und auszubauen. Dass das alles innerhalb der Branche gelingen kann, zeigen die teils satten Margen der Konkurrenz.