Neue Bestmarken mit mehr als 38.000 BOE pro Tag

Das zweite Quartal 2024 war mit dem Erwerb von rund 13.000 BOE pro Tag an Produktion im südlichen Saskatchewan ein weiterer Schritt, um ein mittelgroßer Produzent zu werden. Die erworbenen Projekte beherbergen zu 96 % hochmargiges Rohöl und Erdgaskondensat und passen hervorragend in die bestehende Kernprojektbasis des Unternehmens. Die jüngste Erweiterung hat den Grundstein für eine starke zukünftige Generierung von freiem Kapitalfluss gelegt. Für das schnell wachsende Unternehmen diente dieser Schritt auch als Katalysator, um seine Kapitalstruktur durch die Rückzahlung des vorrangig besicherten, langfristigen Darlehens mit der Emission von vorrangigen Anleihen im Wert von 650 Mio. USD mit einem Kupon von 9,625 % deutlich zu verbessern. Denn der Zinssatz für die gesamte Ausleihung konnte um dramatische 40 % gesenkt wurde. Darüber hinaus schloss das Unternehmen mit einem Bankenkonsortium eine Kreditvereinbarung über 150 Mio. USD ab, welche bis zum 30. Juni 2024 nicht in Anspruch genommen wurde. Es wird erwartet, dass die neue Schuldenstruktur die Gesamtkapitalkosten des Unternehmens stark senken und die Flexibilität bei der Finanzierung seiner zukünftigen Kapitalausgaben erhöhen wird.

Barrel Öläquivalent/Tag ist die neue Marke

CEO John Jeffrey bringt es auf den Punkt: "Die im zweiten Quartal 2024 vorgenommenen Änderungen der Kapitalstruktur von Saturn in Verbindung mit einer größeren Akquisition werden einen Wendepunkt bei der Etablierung des Unternehmens als führender unabhängiger, wachsender Energieproduzent in Westkanada darstellen. Im Juni hat das Unternehmen seine Rohölproduktionsbasis um mehr als 50 % erhöht und den Zinssatz für Fremdkapital um etwa 40 % gesenkt, was die nachhaltige Fähigkeit von Saturn zur Generierung eines freien Kapitalflusses pro Aktie bei drastisch reduzierten Kapitalkosten stärkt.“

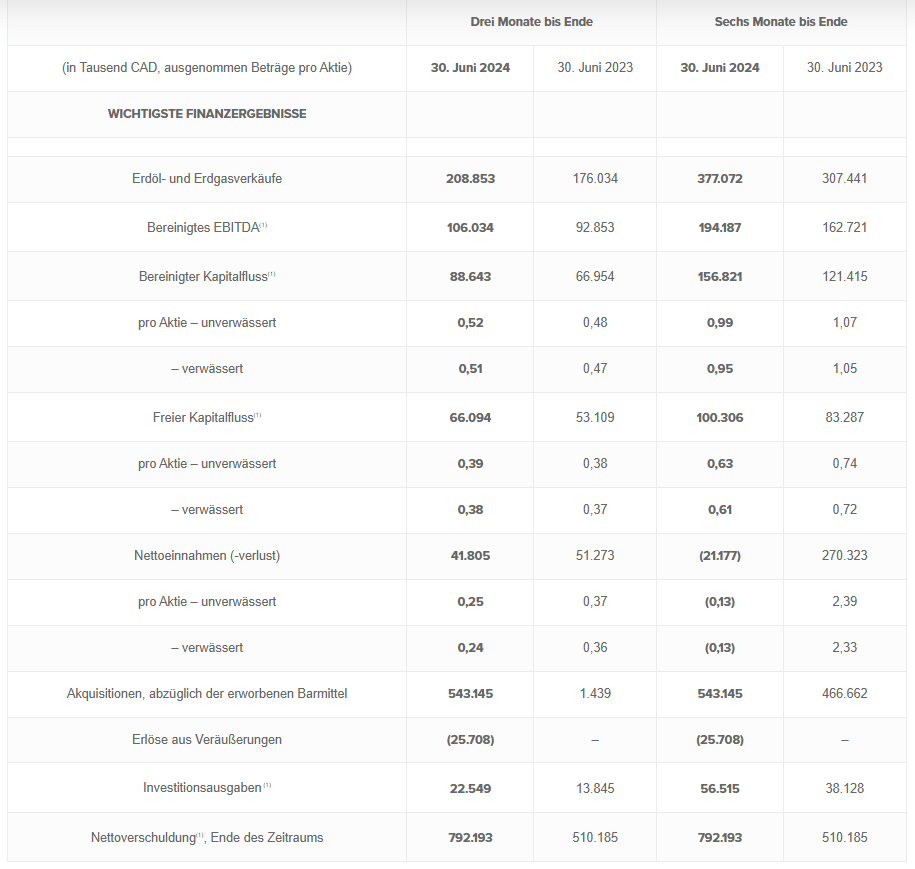

Die Zahlen zum zweiten Quartal im Überblick

● Abschluss einer Akquisition von zwei auf Öl fokussierten Projekten mit einem Fördervolumen von ca. 13.000 BOE pro Tag in den bestehenden Kernbetriebsgebieten in Süd-Saskatchewan für einen Gesamtbetrag von ca. 534,8 Mio. CAD in bar

● Erreichen einer Ausgangsproduktion von ca. 38.300 BOE pro Tag im zweiten Quartal 2024

● Austausch des langfristigen Darlehens des Unternehmens gegen eine vorrangig besicherte Anleihe in Höhe von 650 Mio. USD mit einem Zinssatz von 9,625 % pro Jahr und Fälligkeit am 15. Juni 2029

● Abschluss einer Bought-Deal-Eigenkapitalfinanzierung mit einem Bruttoerlös von insgesamt 100 Mio. CAD

● Abschluss einer Kreditfazilität in Höhe von 150 Mio. USD mit einem Bankenkonsortium, welche bis zum 30. Juni 2024 noch nicht in Anspruch genommen wurde

● Erreichen einer durchschnittlichen Rekordproduktion von 30.128 BOE pro Tag, verglichen mit 25.988 BOE pro Tag im zweiten Quartal 2023

● Verbuchung von Erdöl- und Erdgasumsätzen in Höhe von 208,9 Mio CAD, verglichen mit 176,0 Mio. CAD im zweiten Quartal 2023

● Rekordergebnis des vierteljährlichen bereinigten EBITDA von 106 Mio. CAD im Vergleich zu 92,9 Mio. CAD im zweiten Quartal 2023

● Erzielung eines vierteljährlichen bereinigten Cashflow in Höhe von 88,6 Mio. CAD, gegenüber 67,0 Mio. CAD im zweiten Quartal 2023. Der freie Cashflow landete bei 66,1 Mio. CAD

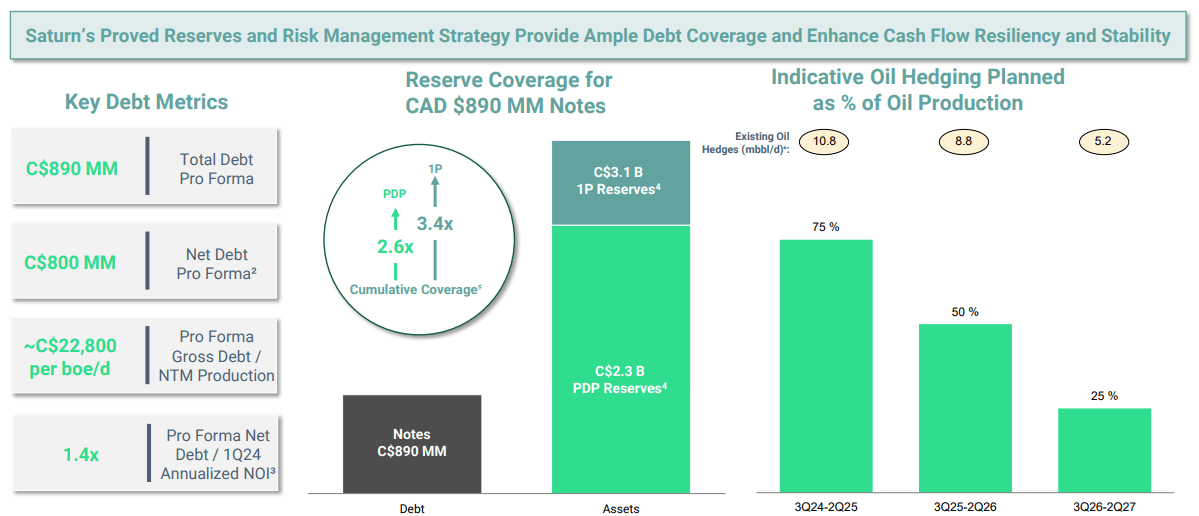

● Die Nettoverschuldung betrug 792,2 Mio. CAD zum Ende des zweiten Quartals 2024, was einem Proforma-Nettoverschuldungs-Verhältnis zum annualisierten, vierteljährlich bereinigten Kapitalfluss von 1,5 entspricht

Ein neues Kapitel: 50 % Aufschlag gegenüber dem Jahr 2023

Die erworbenen Vermögenswerte bieten mehrzonige Erschließungsmöglichkeiten sowie bedeutende betriebliche Synergien und bringen die Wachstumsstrategie von Saturn durch die Integration von ca. 950 identifizierten Brutto-Bohrstandorten weiter voran. Das bestehende Bohrinventar des Unternehmens sichert die Erschließungsziele in den nächsten 20 Jahren mit reichlich zukünftigem Reservenpotenzial. Die neuen Liegenschaften versprechen hohe Nettoerträge und Kosteneinsparungen, da sie mit der vorhandenen Infrastruktur betrieben werden können und in unmittelbarer Nähe von bestehenden Pumpstationen angesiedelt sind. Die bisher gewonnene Erfahrung bei der Erschließung der Viking und Bakken-Vorkommen wird Saturn bei der Erweiterung auf Lower Shauna und den Flat Lake-Assets dienlich sein. Aufgrund der hohen Qualität des Bohrinventars kann das derzeitige Produktionsniveau bei einem Bohrtempo von 20 bis 30 Bohrungen pro Jahr für mehr als 20 Jahre aufrechterhalten werden.

Es wird erwartet, dass die erworbenen Vermögenswerte in den nächsten 12 Monaten einen Nettobetriebsgewinn von etwa 250 Mio. CAD erwirtschaften werden, das ist rund die Hälfte des bezahlten Übernahmepreises. Die Amortisation vor Erschließungskosten kann also in einer optimierten Sichtweise innerhalb von 2-3 Jahren realisiert werden. Das gesamte Produktionspotenzial auf Barwertberechnung (Diskontrate 10 %) liegt auf Basis von nachgewiesenen, erschlossenen und produzierenden Reserven bei einer Höhe von 44,1 Mio. BOE mit zukünftigen Nettoeinnahmen in Höhe von 926 Mio. CAD. Zählt man die wahrscheinlichen Reserven hinzu, berechnet sich der abgezinste Barwert auf etwa 1,4 Mrd. CAD. Unter dem Strich ist zu erwarten, dass die Akquisition einen bedeutenden finanziellen Zuwachs bei den wichtigsten Kennzahlen generieren wird.

Ausblick: Mit großen Schritten voran

Saturn hat jetzt sein größtes Bohrprogramm in der Geschichte des Unternehmens gestartet und bringt mit vier Bohrgeräten gleichzeitig Horizontalbohrungen nieder, die auf Leichtöl abzielen. Zwei Bohrgeräte befinden sich in Südost-Saskatchewan, ein Bohrgerät in West-Saskatchewan und ein Bohrgerät in Zentral-Alberta. Insgesamt rechnet das Unternehmen damit, im Jahr 2024 etwa 82 Netto-Bohrungen abzuschließen.

Die Zielsetzung ist eine weitere Produktionssteigerung in einer Größenordnung von 1 bis zu 5 % mit dem primären Ziel der weiteren Reduzierung der Nettoverschuldung mittels entstehender freier Cashflows. Saturn geht davon aus, dass man weiterhin strategische Akquisitionsmöglichkeiten verfolgen wird, die das bestehende Geschäft mit attraktiven Entwicklungsmöglichkeiten ergänzen. Das Unternehmen sondiert also weiter.

Zwischenfazit: Der Ausblick sollte Aktionäre unter Zugzwang setzen

Saturn Oil & Gas macht einen weiteren evolutorischen Sprung. Das Verhältnis zwischen Nettoverschuldung und bereinigtem EBITDA steigt nur geringfügig geringfügig an, durch den hohen Cashflow wird das vielbeachtete Ratio bis zum 30. Juni 2025 auf etwa 1,0 bis 0,9 sinken. Aktuell beträgt es ca. 1,4 mit freien Mitteln von über 66 Mio. CAD im Quartal. Sollten die Ölpreise weiterhin über der Planmarke von 80 USD (WTI) bleiben, dürfte der Plan vollumfänglich aufgehen. Um die Zins- und Tilgungszahlungen abzusichern, wird Saturn noch bis Mitte 2025 mindestens 50 % seiner Produktion auf Termin verkaufen. Somit ist erst ab 2026 an eine Ausschüttung an die Investoren oder einen Aktienrückkauf zu denken. Folgende Grafik verdeutlicht das Verhältnis zu Reserven und der kontinuierlich sinkenden Verschuldung.

Die Kurserwartungen der Analysten auf der Plattform Refinitiv Eikon bewegten sich im 12-Monats-Horizont zuletzt noch zwischen 4,50 und 5,30 CAD. Im Mittel erwarten fünf Analysehäuser einen Kurs auf 12-Monats-Basis von 4,95 CAD. Mit einem jährlichen, bereinigten EBITDA von nahezu 700 Mio. CAD wird die Verschuldung aber bereits zum Jahresende auf etwa 620 Mio. CAD absinken. Damit verringert sich auch das perspektivische EV/EBITDA auf etwa 1,2. Innerhalb der "Mid-Tier-Producer" Nordamerikas liegt dieser Faktor bei etwa 3,6. Im Sektor-Vergleich zeigen sich somit für Saturn eher niedrige Faktorbewertungen, was für eine höhere Bewertung in Zukunft spricht.

In seiner aktualisierten Guidance geht das Management weiterhin von einem durchschnittlichen WTI-Ölpreis von etwa 80 USD aus. Aktuell liegt dieser mit 77,40 USD etwas unter dieser Marke. In der Umsetzung wird Saturn die zuletzt gezeigte Hedging-Strategie beibehalten und Großteile der Produktion im Hinblick auf die Finanzierungs-Erfordernisse auf Termin verkaufen. Damit ist eine gesunde Entwicklung der Bilanz in der nahen Zukunft gesichert. Eine mittelfristige Wertangleichung der Aktie an die neuen Größenverhältnisse ist schon deshalb sehr wahrscheinlich, da der institutionelle Anteil der Investoren durch das erneute Commitment des Großinvestors GMT Capital weiter steigt. Sollte irgendwann eine Ausschütttung in den Fokus kommen, wäre Saturn Oil & Gas eine solide Beimischung für dividendenorientierte Fonds. Die mittelfristigen Aussichten sind auf weitere Produktionssteigerungen und eine deutliche Schuldensenkung gerichtet.

Das Update erfolgt auf unseren initialen Report 11/21