Operative Schwäche im zweiten Halbjahr 2022

Varta kann die Verteuerung auf der Beschaffungsseite nicht mehr kompensieren. Grund ist der massive Anstieg der Materialkosten auf mittlerweile rund 400 Mio. EUR pro Jahr. Bei einem geplanten Umsatz von weniger als 900 Mio. EUR in 2023 bleibt das Unternehmen weiter in der Verlustzone, falls keine Lösungen zur Kostendämpfung gefunden werden. Entlassungen sind nicht geplant, denn es herrscht akuter Fachkräftemangel. Leider lassen sich auch die hohen Kosten nicht auf die Produkte überwälzen, da die internationale Konkurrenz die speziellen Standortprobleme Deutschlands nicht zu tragen hat. Nur hierzulande haben sich Energie, Material- und Arbeitskosten seit Kriegsbeginn in der Ukraine in ungeahnte Höhen geschwungen. Bekannte Analysehäuser wie die DZ Bank oder Goldman Sachs haben ihre Einstufungen auf Halten bzw. Neutral gesenkt und die 12 Monats-Kursziele auf 25 bzw. 30 EUR angepasst. Bleiben sie vorerst an der Seitenlinie, denn die Anpassung Vartas an die „neue Welt“ wird noch dauern und ordentlich Geld kosten.

Der anhaltende Anstieg der Energie- und Rohstoffpreise zwingt den Batteriehersteller Varta zur Aussetzung seiner Ziele. Die schon zweimal korrigierten Prognosen für den Umsatz und das Ergebnis im laufenden Jahr und dem dritten Quartal lassen sich nicht mehr halten. Auch zu einer revidierten Guidance lässt sich der Vorstand derzeit nicht hinreißen. Die aktuell hohen Beschaffungspreise für Rohstoffe, insbesondere Energie, können nur begrenzt und verzögert an die Kunden weitergegeben werden, denn im Auftragsgeschäft gibt es fixe Lieferverträge. Sie können erst durch neue Verhandlungen und den Einbau von Zusatzklauseln für die Beschaffungsseite mittelfristig verändert werden. Zusätzlich verzögerten sich aktuell zwei große Aufträge aus dem wichtigen Bereich Microbatteries. Der Kurs der Varta-Aktie brach nach den Neuigkeiten um bis zu 39% auf den tiefsten Stand seit Mai 2019 ein und erreichte im weiteren Wochenverlauf Tiefststände von unter 32 EUR.

Soviel Zellen stellt die Varta AG pro Jahr her.

Investoren haben derzeit große Sorgen. Zum einen bringen die hohen Fertigungskosten in Europa die Angst vor der Batteriekonkurrenz aus Übersee zum Vorschein. Dies betrifft vor allem das vorhandene Geschäftspotenzial mit der neuesten Generation der AirPods Pro von Apple. Da es bei Apple auch seit einigen Wochen nicht mehr so gut läuft, stocken hier wohl die Auftragsvergaben. Immerhin ist für den kalifornischen Techkonzern neben Nordamerika gerade Europa der wichtigste Absatzmarkt für seine Produkte. Zum anderen kämpft Varta bereits seit längerer Zeit mit einer allgemein schwachen Nachfrage. Interessante Wachstumspotenziale existieren aber auf Seiten der Energiespeicherung, dem sogenannten Storage.

Weil unter anderem bei vielen Kunden wichtige Teile fehlen, um etwa kabellose Kopfhörer fertigzustellen, hakte es in dem einst boomenden Hauptgeschäft mit Lithium-Ionen-Knopfzellen schon zum Jahresstart. Bereits Anfang August gab es eine Revision der Aussichten, zuletzt hatte Konzernchef Herbert Schein aber immerhin noch einen Jahresumsatz von 880 bis 920 Mio. EUR und ein EBITDA von 200 bis 225 Mio. EUR für möglich gehalten. Beides wurde nun verworfen.

Andauernde Lieferketten-Problematik und verzögerte Projekte

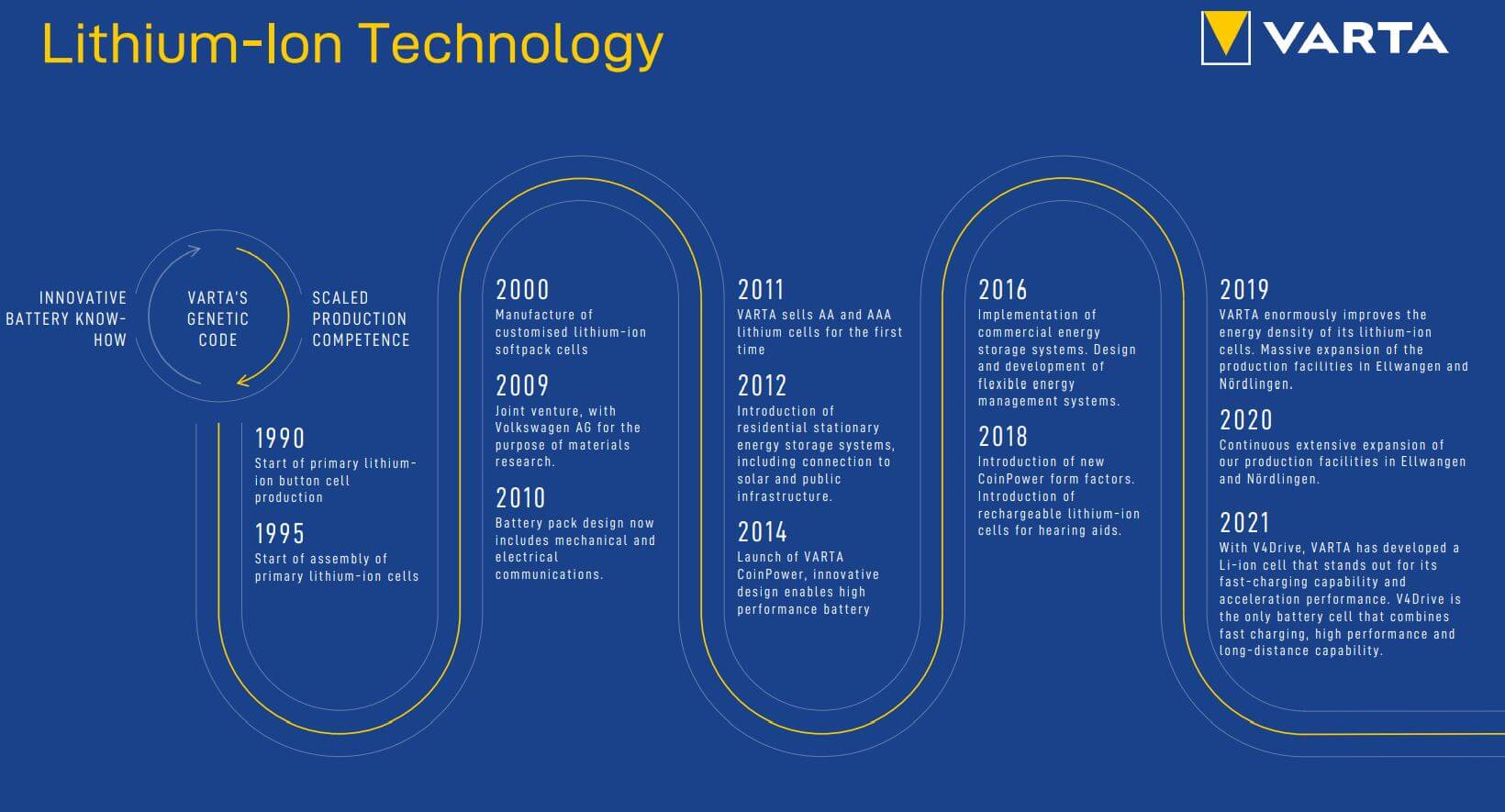

Varta kämpft wie andere Hightech-Sektoren mit der andauernden Lieferkettenproblematik und sich ständig verteuernden Produktionsfaktoren. Ein großes Fragezeichen tut sich vor allem für die herannahenden Wintermonate auf, denn auch Gas ist ein wichtiger Faktor in der Produktion. Der Druck dürfte daher vorerst hoch bleiben. Erst wenn sich irgendwann abzeichnet, dass der Konzern auch im Bereich CoinPower wieder profitabel ist und mit den Investitionen im lukrativen der E-Mobilitäts-Segment einen Markterfolg landen kann, dürfte sich die Gesamtsituation ändern. Der sehr schwache Euro macht einerseits die Rohstoffeinkäufe teuer, sollte die international tätige Varta aber im Export unterstützen. In der Energie-Versorgungsfrage bleibt das Unternehmen abhängig, kann aber mögliche Reduktionen auffangen.

Wie ist der Stand in der Elektro-Mobilität?

Nach wie vor wartet der Markt auf eine Superbatterie für die Elektromobilität. Nach einigen Verlautbarungen zu Jahresanfang zum Thema Hochleistungs-Autobatterie geht der Markt nach wie vor davon aus, dass der mittelfristige Plan für die E-Offensive steht. Wohl braucht es dafür aber mehr Zeit als gedacht. Das Management betonte in jüngeren Veröffentlichungen, dass in der Branche derzeit jeder mit jedem spricht. Damit könnten die ersten Partnerschaften auch mal überraschend auf den Markt treffen. Die erste Auslieferung an den OEM Partner werden aber im Jahr 2024 erfolgen, aktuell läuft eine Testproduktion von 10.000 Rundzellen pro Woche.

Freyr Battery aus Norwegen hat gute Karten

Der norwegische Konkurrent Freyr Battery macht ebenso von sich reden. Hier läuft wohl alles nach Plan, denn wie bei Varta sollen auch im Jahr 2024 die ersten Batterien vom Band laufen. Bei den Analysten ist die Aktie höher im Kurs und man überbietet sich mit immer neuen Kurszielen. Mag daran liegen, dass Freyr weniger breit aufgestellt ist, norwegische Energie bezieht und damit dem Unternehmen die Rohstoffkrise nicht so stark ins Gesicht bläst. Auf Jahressicht gewinnt Freyr Battery über 50% - von Tristesse ist hier keine Spur.

Zum IIF gab es dennoch ein paar Hinweise

Die Varta AG präsentierte sich am 27. September beim 4. International Investment Forum (IIF) in altgewohnter Manier letzter PR-Auftritte. IR-Chef Bernhard Wolf ging erst in der Fragerunde auf die abermalige Gewinnwarnung ein und hatte zur konkreten Lage auch keine Folie im Gepäck. Verständlich, denn der Vorstand hat ja auch jegliche Prognose ausgesetzt. Bei der genannten Verzögerung bei zwei größeren Kundenaufträgen wurde relativiert, dass zwar mit Verzögerungen gerechnet wird, die verhandelten Abnahmen aber dennoch tragend werden könnten. Wiederum hat Wolf die breite Produktpalette in den Vordergrund gestellt, die sich auch in Zukunft wieder als solide Risikomischung erweisen könnte. Für Varta sei 2022 ein schwieriges Übergangsjahr, die Fortschritte im Bereich V4 Drive aber greifbar. Die neuen Zellen sollen wie gewohnt aus Süddeutschland stammen, auch Rumänien wurde als möglicher Standort erwähnt. Bei Varta liegt das Augenmerk seit Jahren auf den eigenen Entwicklungsleistungen und Kooperationen, die Übernahme eines anderen Anbieters steht nicht auf dem Plan. Ebenso glaubt Wolf nicht, dass ein Konkurrent bei der Mutter Montana Tech aufschlagen wird, um für Varta zu bieten.

Analysten korrigieren ihre Prognosen

Für die Varta-Analysten ist eine Erwartungsanpassung in dieser Häufigkeit nicht einfach, denn immerhin sollte in den Studien auch der langfristige Geschäftserfolg der Ellwanger zum Ausdruck kommen. Trotzdem neigen sich die jüngsten Konsens-Schätzungen für den Gewinn je Aktie in 2022e von 0,48 bis 1,67 EUR nach einem Hoch von 2,72 EUR zu Jahresanfang stark nach unten. Auch die kommenden Jahre werden zwischen 20 und 30% korrigiert. Die Abwärtsrevision beträgt für 2022e im Schnitt schon mehr als 40%. Der Aktienkurs liegt auf 12 Monatssicht aber bereits mit 72% unter Wasser. Es zeigt sich, dass in steigenden Märkten wohl ein positives Bias vorlag, der sich noch nicht entsprechend abgebaut hat. Dennoch sind die Analysten nicht gänzlich negativ. Während Berenberg (Ziel von 75 auf 45 EUR gesenkt) und DZ Bank (Ziel von 69 auf 40 EUR gesenkt) mit Neutral oder Halten votieren, sieht Warburg nun nach ihrer längeren „Sell“ Einstufung sogar ein „Buy“ trotz Absenkung des Kursziels von 65,20 auf 53 EUR. In den starken Korrekturen kommt nun Realismus zu Tage, zumal auch die Umsatzschätzungen durch die Bank reduziert wurden. Insgesamt dürften die Revisionen noch einige Zeit anhalten.

Die Sinnhaftigkeit von Stop-Kursen

Seit dem Jahreswechsel hat das Papier inzwischen fast zwei Drittel an Bewertung eingebüßt. Im Vergleich zum Rekordhoch von etwas mehr als 180 EUR im Januar 2021 verlor die Aktie nun über 80%. Die Marktkapitalisierung hat sich auf 1,44 Mrd. EUR ermäßigt, hier standen schon mal über 7 Mrd. EUR auf der Uhr. Parallel muss sich der Markt mit einem fast 40%igen Gewinnrückgang abfinden. Die Aktie wird nach diesem Ausverkauf durch griffige Fundamentaldaten überzeugen müssen, um die vertriebenen Anleger wieder hinter dem Ofen hervorzulocken. Helfen können die Fortschritte bei der Elektromobilität. Mit seinem Entwicklungsprogramm V4 Drive liefert das Unternehmen derzeit über 10.000 Zellen pro Woche zur Testzwecken an einem großen OEM, der bisher noch nicht genannt wurde.

Mit der aktuellen Geschäftsplanung ist die Aktie nurmehr mit einem Kurs-Umsatz-Verhältnis von 1,8 bewertet, diese Kennziffer hatte auch schon mal Werte von über 4 erreicht. Auch im derzeitigen Umfeld ist zu erwarten, dass Varta seine Produktion zwar verkaufen kann, der erzielbare Gewinn wird aber zu einem großen Teil durch die hohen Kosten aufgezehrt. Hier könnten die Konsensus-Werte wegen der verzögerten Anpassung noch weit der Realität hinterherhinken, denn weiterhin muss befürchtet werden, dass auch das zweite Halbjahr ohne wesentliche Verbesserungen laufen wird. Einen genaueren Aufschluss könnten eventuell die Q3-Zahlen am 05.11.2022 geben. Das wird richtig spannend.

Zwischenfazit

Nach der erneuten Gewinnwarnung halbierte sich der Kurs im September von 65 auf 32 EUR. Die Schwankungen sind enorm und im Tagesverlauf auch mit +/- 10% keine Seltenheit mehr. Natürlich gibt es einen starken Verkaufsdruck auch bei anderen Technologietiteln, doch im Fall von Varta kommen die belastenden Fundamentaldaten noch obendrauf. Einen Hinweis über die Dramatik veranschaulicht der Konsenswert für das Kursziel. Er senkte sich laut Befragungen von S&P Market Intelligence von 99,8 auf 56,2 EUR in nur 3 Monaten. Vermutlich kommt es aber noch zu weiteren Revisionen. Technisch müsste der Kurs erst wieder die 60 EUR und später die 85 EUR-Marke erklimmen, was aus heutiger Sicht wohl nicht erwartet werden kann. Im Langfristchart könnte sich die Korrektur sogar noch in die Zone um 25 EUR herantasten. Anleger sollten ihre Beobachtungsposition inne halten, bis sich das fundamentale Szenario für rohstofflastige Produzenten in Deutschland zum Besseren entwickelt oder Varta in einigen wichtigen Sektoren neue Erfolge vorweisen kann.

Das Update erfolgt auf unseren initialen Report 11/21