Zahlen bestätigt

Dass TeamViewer das Jahr 2022 solide abschließen würde, war bereits durch die im Januar veröffentlichten vorläufigen Zahlen bekannt. Die Billings, die an den Kunden fakturierten Umsätze, stiegen im Geschäftsjahr 2022 im Vergleich zum Vorjahr um 16% auf 634,8 Mio. EUR. Der Umsatz erhöhte sich um 13% auf 565,9 Mio. EUR bei einer EBITDA-Marge von 42%. Die zahlenden Kunden wurden gegenüber dem Vorjahreszeitraum marginal von 617.000 auf 626.000 gesteigert. Das bereinigte EBITDA auf den Umsatz kletterte um 9% auf 229,8 Mio. EUR, der Nettogewinn konnte um 35% auf 67,6 Mio. EUR zulegen. Wenig vergleichbar ist der Gewinn pro Aktie. Im Vergleich zum Vorjahr konnte dieser von 0,25 EUR auf 0,37 EUR gesteigert werden, was auf die geringere durchschnittliche Anzahl ausstehender Aktien nach dem Rückkauf eigener Aktien zurückzuführen ist.

Überraschend optimistischer Ausblick

Auch für das kommende Jahr zeigt sich die Mannschaft um CEO Oliver Steil weiter optimistisch. TeamViewer erwartet daher eine anhaltend hohe Nachfrage nach seinen Konnektivitäts- und Workflow-Lösungen. So gehen die Göppinger trotz der weiterhin anhaltenden makroökonomischen Unsicherheiten von einem zweistelligen Umsatzwachstum innerhalb einer Spanne von 10% bis 14% aus, was einer Range zwischen 620 Mio. EUR bis 645 Mio. EUR gleichkommt. Die bereinigte EBITDA-Marge soll sich dabei um die 40%-Grenze bewegen. Für einen Sondereffekt könnte der vorzeitige Ausstieg aus dem hochdotierten Sponsoringvertrag sorgen, der „signifikantes Potenzial für eine Margensteigerung“ bietet.

Ronaldo weg, TeamViewer bittet um Freigabe

Noch ziert das TeamViewer-Logo das Trikot von Manchester United. Doch damit könnte bald Schluss sein, was für die Göppinger einen Befreiungsschlag darstellen dürfte und die Profitabilität entsprechend positiv beeinflussen wird. Trotzdem muss man sich noch einmal ernsthaft die Frage stellen, warum ein solcher Deal mit einem Gesamtvolumen von 275 Mio. EUR über einen Zeitraum von 5 Jahren, so viel bekam selbst in England noch kein Team für das Trikotsponsoring, aus Gründen der kaufmännischen Vorsicht überhaupt über die Bühne gehen konnte.

Bei einer Beendigung des Kontrakts würde sich das MDAX-Unternehmen demnach bis 2026 49 Mio. EUR p.a. an Marketingausgaben sparen, was zu einer deutlichen Margensteigerung führen wird. Bereits Ende des vergangenen Jahres wurde eine für beide Seiten vorteilhafte Vereinbarung getroffen, die Manchester United die Möglichkeit einräumt, die Rechte am Haupttrikotsponsoring des Vereins zurückzukaufen. Der Verein bestätigte dies in einem Statement und plant, „einen fokussierten Verkaufsprozess für einen neuen Partner für die Trikotfront in einem normalisierten Markt einzuleiten“.

Bis es zum Abschluss mit einem Partner kommt, wird TeamViewer wie im Vertrag vereinbart, weiterhin auf der Brust der United-Spieler vertreten sein. Aufgrund der Tatsache, dass der Klub seine seit Jahren beste Saison spielt und gefestigt auf einem Champions-League-Platz rangiert, ist es nicht unwahrscheinlich, dass spätestens zu Beginn der neuen Saison 2023/2024 ein dann größerer Partner das Zepter übernimmt. Ganz verabschieden von der großen Fußball-Bühne will sich TeamViewer dann doch nicht. Laut Unternehmensmeldung soll danach die Rolle eines globalen Partners eingenommen werden. Die Kosten dafür liegen hier im einstelligen USD-Millionenbereich.

Nachladen bei den Aktienrückkäufen

Per 31.12.2022 beliefen sich die Zahlungsmittel und -äquivalente auf 161,0 Mio. EUR. Der starke Rückgang um 389,50 Mio. EUR wurde mit dem Aktienrückkauf 2022 in Höhe von 300 Mio. EUR (13% des Grundkapitals) sowie Schuldentilgungen in Höhe von netto 286,1 Mio. EUR begründet. Das verbleibenden Schuldenvolumen liegt laut Unternehmensmeldung weiterhin bei 632,6 Mio. EUR (inkl. Leasingverbindlichkeiten). Nun wurde erneut ein Rückkaufprogramm über eine Gesamtvolumen in Höhe von 150 Mio. EUR oder auf aktuellem Kursniveau 5,7% des ausstehenden Kapitals angekündigt, da als Grund die stetige Cash Flow-Generierung einen schnellen Schuldenabbau und ein neues Aktienrückkaufprogramm ermöglichen würde.

Macht sich die Braut hübsch?

Eine andere Begründung, die auf reiner Spekulation unsererseits basiert, wäre das hübsch machen der Braut für eine mögliche Übernahme. Bereits in der Vergangenheit kursierten diverse Marktgerüchte über ein Interesse größerer Software-Anbieter. Gerade mit SAP betreibt TeamViewer seit längerem eine erfolgreiche strategische Kooperation. Die Partnerschaft umfasst neben der Mitgliedschaft im SAP-Partnerprogramm die technische Integration von TeamViewer Frontline, einer auf Augmented Reality basierenden Industrie-4.0-Lösung, in das SAP-Angebot für Asset- und Service-Managementlösungen. Die bestehende Partnerschaft mit SAP wurde im abgelaufenen Geschäftsjahr durch zusätzliche Integrationen in SAP-Lösungen erweitert.

Zwischenfazit

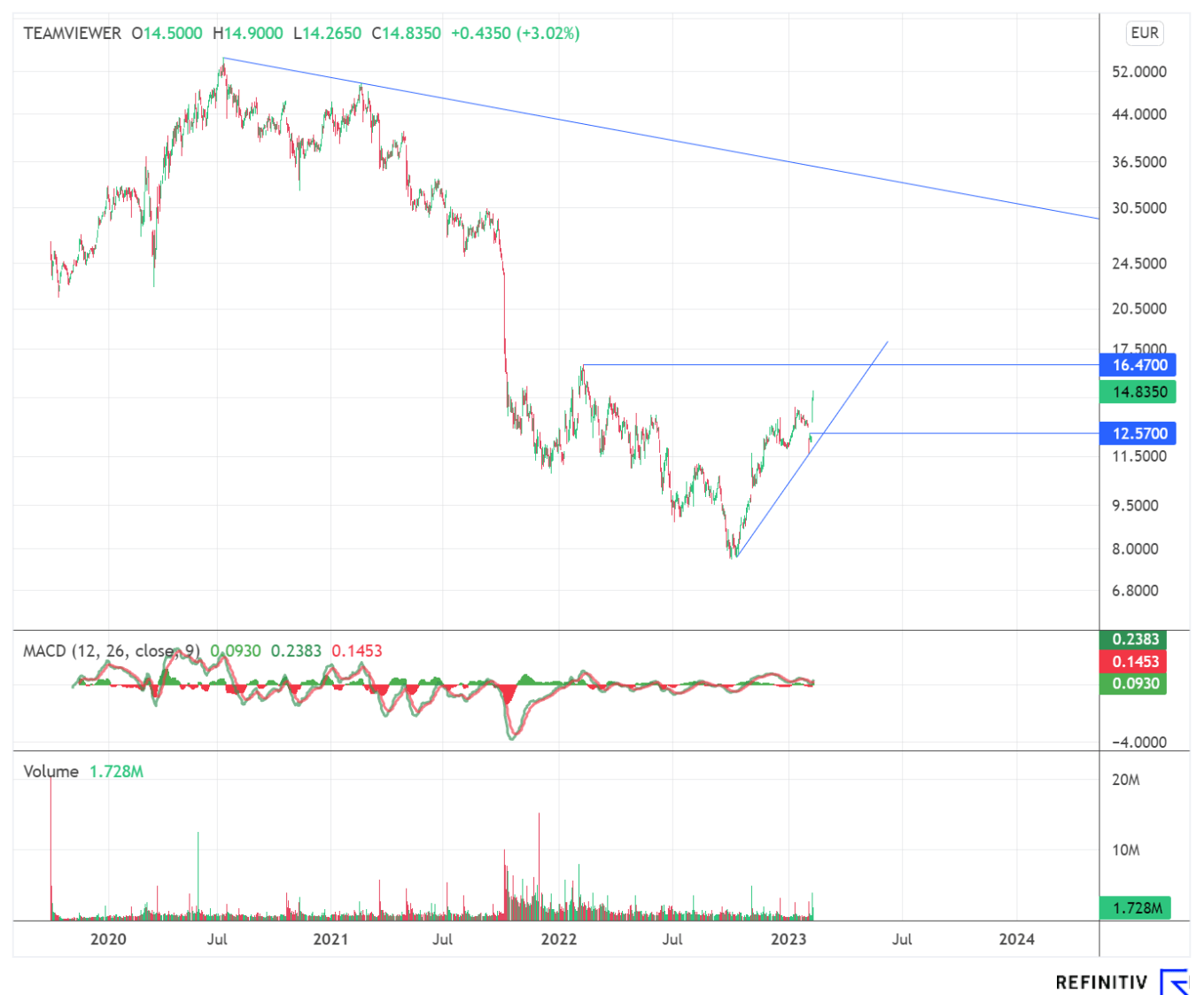

TeamViewer hat nach dem Schwachen Jahr 2021 einen Boden gefunden und konnte durch solide Jahresergebnisse das Vertrauen in Teilen zurückgewinnen. Der Ausblick für 2023 verspricht weiteres Wachstum, das stark wachsende Geschäft mit Großkunden könnte einen höheren Teil zum Gesamtumsatz beitragen. Mit dem Wegfall des kostspieligen Sponsoringvertrages würden sich die Margen signifikant erhöhen. Begrenzt optimistisch zeigten sich verschiedene Analystenhäuser. Während die US-Bank JP Morgan das Kursziel zwar von 11 EUR auf 12 EUR erhöhte, wiederholte sie das Anlageurteil mit „underweight“. Etwas optimistischer ist die britische Investmentbank Barclays mit einem „overweight“-Urteil und einer Kurszielanhebung von 14 EUR auf 15 EUR.

Das Update erfolgt auf den initialen Report 11/2021