Das Spiel mit den Erwartungen

Es wird spannend, wenn der Wasserstoffinnovator am 27. Februar seine Zahlen zum vierten Quartal sowie zum Gesamtjahr 2022 präsentiert. Eine Umsatz- und Gewinnwarnung wurde durch das Management um CEO Andy Marsh bereits am 25.01.2023 anlässlich eines Strategie-Updates bekanntgegeben, eine offizielle Pressmeldung suchte man dagegen vergebens. Mit Senkungen der ambitionierten Ziele kennt sich das Unternehmen bestens aus. Erst im Oktober des vergangenen Jahres wurden die Umsatzziele von 900 Mio. USD bis 925 Mio. USD auf 845 Mio. USD gekappt. Nun gehen Analysten laut Refinitiv im Durchschnitt von Erlösen in Höhe von noch 766,82 Mio. USD aus, das EBIT soll sich mit minus 564,43 Mio. USD weiterhin deutlich im negativen Terrain bewegen. Für den Gewinn je Aktie rechnet das Gros der Experten mit einem Minus von 1,05 USD.

Als Gründe für das Verfehlen der Jahresziele und für ein schwächeres viertes Quartal gab der Firmenlenker die verspätete Einführung neuer Produkte sowie deren Auswirkung auf die Lieferkette an. Verloren seine die Umsätze jedoch nicht, vielmehr verschoben. Demnach rechnet CEO Andy Marsh für das laufende Geschäftsjahr 2023 unverändert mit Erlösen in Höhe von 1,4 Mrd. USD bei einer Bruttomarge von 10%, 2026 werden bereits 5 Mrd. USD bei einer Bruttomarge von 30% prognostiziert. Für 2030 lehnt sich der Marketingspezialist zudem mit gewaltigen Umsätzen in Höhe von 20 Mrd. USD und einer Bruttomarge von 35% weit aus dem Fenster. Die Gewinnschwelle, Plug Power erwirtschaftete zur Erinnerung seit 25 Jahren in keinem Quartal Gewinn, soll bei einem Quartalsumsatz von 600 Mio. USD und einer Bruttomarge von 20 % erreicht werden. Dieser Quantensprung ist im Hinblick der Planungen für 2024 vorgesehen.

Die nächste Verwässerung droht

Plug Power polarisiert und gehört seit Jahren zu den meist diskutiertesten Unternehmen in den diversen Communities weltweit. Die Gründe hierfür dürften in der genial verkauften Marketingstrategie liegen und weniger in der Geschäftsentwicklung. Denn wer sich genauer mit dem Unternehmen befasst, dürfte schnell erkennen, dass langfristig orientierte Anleger seit dem IPO der Aktie im November 1999 über 90% ihres Kapitals verloren haben. Seit dem Allzeithoch im März 2000, bei einem von Kapitalerhöhungen bereinigten Kurs von 1.565 USD und dem nachfolgenden Platzen der Dot.com-Blase, kam ein Investment in den Brennstoffzellen-Pionier sogar einem Totalverlust des Kapitals von rund 99% gleich.

Dagegen sind sowohl Börsenwert und Aktienanzahl förmlich explodiert. Lag die Anzahl der Aktien bei der Erstnotiz Ende des vergangenen Jahrtausends bei 4,22 Mio. Stück, hat sich diese per heute auf 582,90 Mio. Aktien mit dem Faktor 138 vermehrt. Die Marktkapitalisierung wuchs von 720,18 Mio. EUR auf 9,08 Mrd. USD dagegen lediglich um das 12-fache. Eine weitere Verwässerung dürfte durch die kapitalintensiven Investments auch 2023 drohen, sollte nicht rasch ein Turnaround einsetzen. Ein Blick auf den Kassenbestand spricht dabei Bände. Zwar lag dieser per Ende September 2022 noch immer bei komfortablen 1,75 Mrd. USD, im Vergleich zum Beginn des Geschäftsjahres wurden jedoch erneut rund 1,2 Mrd. USD verbrannt.

Gefährliche Situation

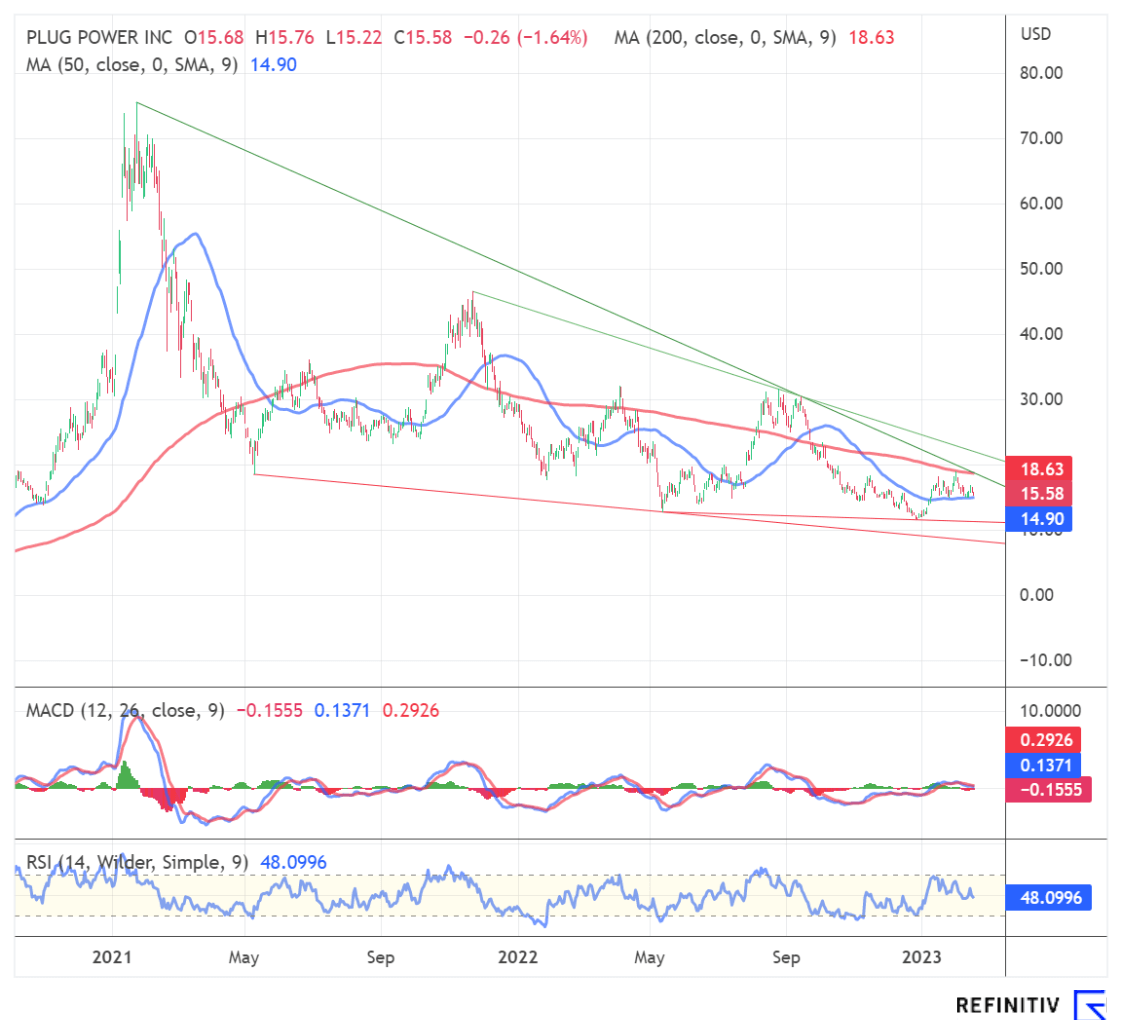

Die Aktie von Plug Power befindet sich weiterhin im seit Januar 2021 ausgebildeten übergeordneten Abwärtstrend, der aktuell bei 21,85 USD verläuft. Die fallende 200-Tagelinie verläuft bei 18,63 USD. Im Bereich der aktuellen Notierung bei 15,58 USD befindet sich neben der 50- Tagelinie ein seit Wochen bestehender Unterstützungsbereich. Sollte dieser aufgrund weiterer Verfehlung der Jahreszahlen beziehungsweise Enttäuschungen im Hinblick auf die Erwartungen für das laufende Jahr nach unten durchbrochen werden, würde sich ein Verkaufssignal bis in den Bereich von 11,14 USD generieren. Mit dem möglichen Bruch dieser Unterstützung sehen wir als Zielpunkt den seit Mai 2021 gebildeten Unterstützungsbereich bei einstelligen 8,41 USD.

Zwischenfazit

Die langfristigen Ziele von Plug Power, eines der größten globalen Energieunternehmen zu werden, das sich auf die Verdrängung von Diesel durch grünen Wasserstoff konzentriert, sind ambitioniert. Die vier Bausteine für die vertikale Integration von grünem Wasserstoff, die Plug Power in einer geschlossenen Wertschöpfungskette anbieten will, um die breiten Skaleneffekte zu nutzen, sind die Wasserstoff-Erzeugung, Verflüssigung, Logistik und das „Material Handling“, dem Ursprungsgeschäft mit dem Bereitstellen von wasserstoffbetriebenen Geräten wie Gabelstablern für Walmart, BMW oder Amazon. 2021 generierte dieser Sektor rund 90% der Erlöse und soll in den nächsten Jahren von den neuen, noch im Aufbau befindlichen Geschäftsfeldern überflügelt werden. Dies soll durch Partnerschaften mit globalen Marktführern wie Renault, Johnson Matthey, SK oder Acciona gelingen. Plug Power ist gut positioniert, die Schätzungen für die kommenden Jahre erscheinen jedoch ambitioniert. Zudem ist der Aufbau der einzelnen Sektionen kapitalintensiv, so dass weitere Kapitalerhöhungen benötigt werden dürften.

Das Update erfolgt auf den initialen Report 02/2022