Die größte deutsche Universalbank ist zurück im Geschäft

Zentrale Finanzziele für 2022 sind erreicht

Nach sehr schwierigen Jahren der Transformation und Überwindung der Banken- und Staatsschuldenkrise von 2008 bis 2017 hat die Deutsche Bank in 2022 wieder ihr Ertragsniveau von 2007 zurückerobert. Der Vorsteuergewinn stieg im Jahresvergleich um 65% auf 5,6 Mrd. EUR. Dazu trugen die um 7% höheren Erträge ebenso bei wie die im Jahresvergleich um 5% reduzierten zinsunabhängigen Aufwendungen. Die Aufwand-Ertrag-Relation (Cost-Income-Ratio) verbesserte sich auf 75%, nachdem sie im Jahr 2021 noch bei 85% gelegen hatte.

Der Nachsteuergewinn hat sich mit 5,7 Mrd. EUR im Vergleich zum Vorjahr mehr als verdoppelt. Das Ergebnis enthielt einen positiven Steuereffekt von 1,4 Mrd. EUR infolge einer Bewertungsanpassung bei latenten Steueransprüchen. Anlass dafür war die weiterhin gute Geschäftsentwicklung der Bank in den USA. Die Nachsteuerrendite auf das durchschnittliche materielle Eigenkapital (RoTE) stieg in 2022 auf 9,4% nach 3,8% im Vorjahr. Das Ergebnis je Aktie verbesserte sich um 154% auf 2,37 EUR, nach 0,93 EUR im Jahr 2021. Die Dividende wird von 0,20 auf 0,30 EUR angehoben, damit erhöht sich die Ausschüttungsrendite auf etwa 2,5%.

Über den gesamten Zeitraum der Transformation wurden die bereinigten Kosten ohne Umbaukosten und Bankenabgaben um mehr als 3 Mrd. EUR gesenkt, der Personalaufwand ging dabei um rund 1 Mrd. EUR zurück, da die Bank seit 2019 ca. 3.000 Stellen abgebaut und die Struktur der Belegschaft angepasst hat. Weiterhin wurden die Kosten für IT um rund 0,5 Mrd. EUR gesenkt, trotz kumulierter Ausgaben von rund 15 Mrd. EUR im Verlauf des Umbaus. Hinzu kamen eine Reduzierung der Kosten für Beratungsdienstleistungen von rund 0,5 Mrd. EUR sowie mehr als 1 Mrd. EUR an sonstigen Einsparungen, unter anderem bei Gebäudekosten, betrieblichen Steuern und Versicherungen sowie für Reise- und Marketingausgaben.

Restrukturierungseinheit baut weiter Risiken ab

Von 2019 bis Ende 2022 hat die Einheit zur Freisetzung von Kapital (CRU) einen positiven Beitrag von rund 45 Basispunkten zur harten Kernkapitalquote der Deutschen Bank geleistet. Dabei hat der kumulierte positive Effekt aus der Reduzierung der risikobelasteten Aktiva (RWA) die Belastungen aus den Verlusten der CRU in diesem Zeitraum übertroffen. Der Nettoeffekt aus dem Abbau der Verschuldungsposition leistete im selben Zeitraum einen positiven Beitrag zur von etwa 55 Basispunkten zur Verbesserung der Verschuldungsquote der Deutschen Bank. „Unsere Ergebnisse für 2022 verdeutlichen die Fortschritte bei der Transformation der Deutschen Bank“, sagte Finanzvorstand James von Moltke.

Der Mittelstand windet sich aus der Krise

In der Unternehmensbank stiegen die Erträge gegenüber dem Vorjahr um 23% auf 6,3 Mrd. Euro. Dabei legte der Zinsüberschuss um 39% zu, der Provisionsüberschuss um 7%. Dazu trugen das höhere Zinsniveau, eine starke operative Entwicklung, ein höheres Geschäftsvolumen sowie positive Wechselkurseffekte bei. Alle Geschäftsfelder der Unternehmensbank trugen zum Ertragswachstum bei. Im Bereich Corporate Treasury Services stiegen die Erträge um 24%, im Geschäft mit institutionellen Kunden (Institutional Client Services) um 22%, und bei den Geschäftskunden (Business Banking) legten sie um 19% zu. Die Einlagen erhöhten sich im Jahresverlauf um 7% oder 18 Mrd. EUR, gleichzeitig zeigte sich das durchschnittliche Bruttokreditvolumen um 7% oder 9 Mrd. EUR höher als im Vorjahr.

Die Risikovorsorge im Kreditgeschäft stieg 2022 auf 1,2 Mrd. EUR, von

515 Mio. EUR im Vorjahr. Grund dafür war das herausforderndere makroökonomische Umfeld vor dem Hintergrund des Kriegs in der Ukraine. Dem gegenüber hatte das Vorjahr von einer wirtschaftlichen Erholung profitiert, nachdem die pandemiebedingten Beschränkungen gelockert wurden. Damit lag die Risikovorsorge für das Jahr 2022 bei 25 Basispunkten des durchschnittlichen Kreditvolumens, die Risikovorsorge für leistungsgestörte Kredite betrug 1,0 Mrd. EUR, verteilt auf alle Regionen und Kreditkategorien. Die Zuführungen bei Krediten, die weiterhin bedient wurden, lagen bei 204 Mio. EUR – dies war darauf zurückzuführen, dass sich die makroökonomischen Prognosen über weite Teile des Jahres eintrübten.

Weitere Schritte zu mehr Nachhaltigkeit

Nachhaltigkeit ist eine wichtige Säule des Transformationsprogramms der Deutschen Bank. Während die Verbesserung von Nachhaltigkeits-Kriterien auch Investitionen erfordert, z.B. in den Ausbau von Fachwissen, in die Erhöhung der internen Ökologie oder die Einführung einer ESG-Datentechnologie, veröffentlicht die Bank erstmals konkrete Zahlen für diese Investitionen.

Um das Geschäft der Bank systematisch hin zu nachhaltigen Anlagen und Finanzierungen zu entwickeln, sollen rund 500 Mrd. EUR im Aktiv- und Passivgeschäft dem Nachhaltigkeitsgrundsatz unterliegen. Dabei steht die CO2-Neutralität und der Aufbau grüner Vermögenswerte im Fokus.

"Indem wir bei ESG eine Vorreiterrolle einnehmen, werden wir auch für Investoren in einem rasch wachsenden Markt attraktiver. Als globale Universalbank, die fest in Europa verwurzelt ist, sehen wir uns für dieses sich schnell entwickelnde Umfeld sehr gut positioniert."

Bis zum Jahr 2050 sollen die Kredit- und Anlageportfolios gänzlich klimaneutral sein (Net Zero Banking Alliance). Die Ausleihungen an die kohlenstoffintensiven Wirtschaftssektoren sollen strengeren Richtlinien unterliegen.

Die Deutsche Bank möchte in ihrem Wirken ein Vorbild sein und innerhalb ihrer eigenen Transformation den nötigen kulturellen Wandel gestalten. Das bedingt, alle Interessengruppen in die Entscheidungsprozesse einzubeziehen und eine robustes Regelwerk für den Umgang mit sozialen und umweltrelevanten Themen zu schaffen.

Ausblick: Ziele für 2025 fest im Blick

Die Deutsche Bank hat ihre Finanz- und Kapitalziele für das Jahr 2025 bestätigt. Sie strebt eine Nachsteuerrendite auf das durchschnittliche materielle Eigenkapital (RoTE) von mehr als 10% an, ein jährliches Ertragswachstum von 3,5 bis 4,5% sowie eine Aufwand-Ertrag-Relation von unter 62,5%. Weiterhin möchte die Bank dauerhaft eine harte Kernkapitalquote von rund 13% vorhalten und ab 2025 die Hälfte des den Aktionären zuzurechnenden Nachsteuergewinns ausschütten. Analysten sehen den Gewinn je Aktie bis 2025 auf etwa 2,55 EUR ansteigen, damit könnte sich die zu erwartende Dividende annähernd verdreifachen.

Zwischenfazit – Wieder im Fokus der Investoren

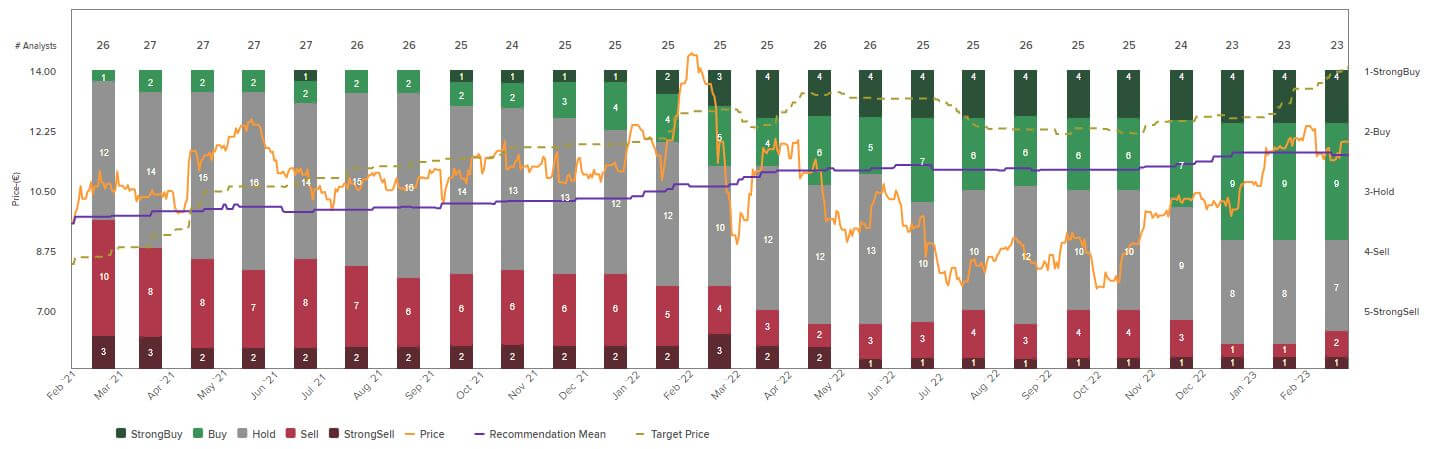

Ansteigende Ratings der Analysten

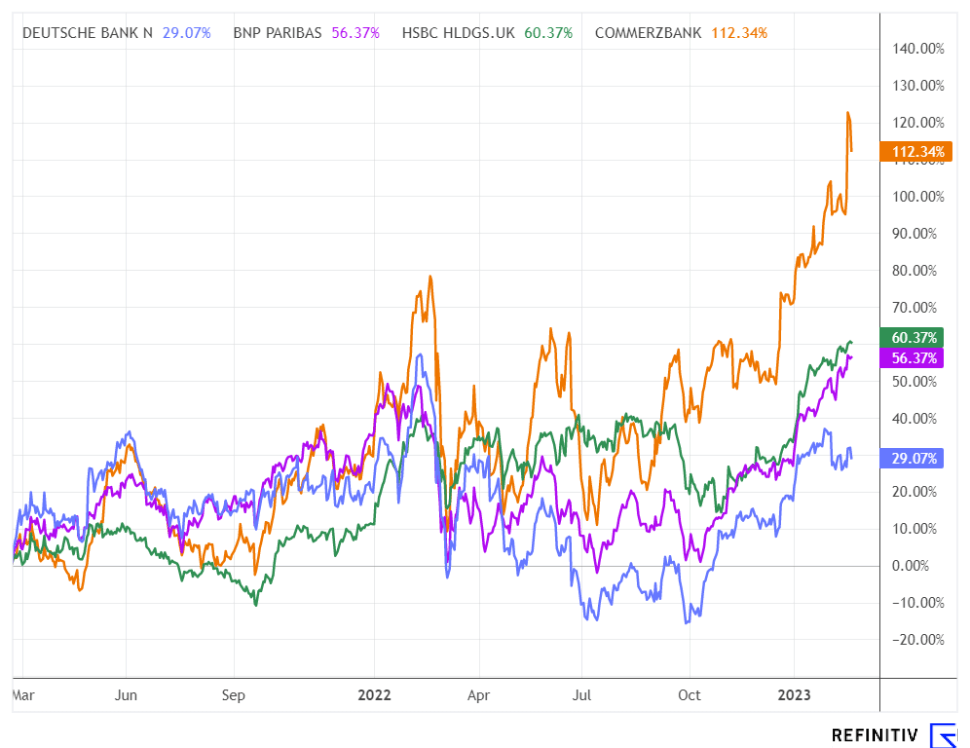

Unter Annahme eines weitgehend stabilen Kapitalmarktumfelds kann erwartet werden, dass sich der Zinsüberschuss in den Jahren 2022 bis 2025 stark nach oben entwickeln wird. Das Niedrigzinsumfeld hat sich wieder in die Normalität verkehrt, damit steigen auch die Erträge im traditionellen Bankgeschäft wie auch im Anlagesektor. Mit zunehmender Verbesserung des Finanzmarktklimas könnte auch das Investment Banking wieder zur Ertragssäule werden. Summa Summarum verfügt die Deutschen Bank über eine sehr gute Aufstellung und Positionierung im europäischen Konkurrenzumfeld.

Der Bewertungsabschlag zur Peergroup ist aktuell immer noch zu groß. Dennoch verbessert sich die Empfehlungsquote der Analysten seit einem Jahr sukzessive. Mittlerweile haben die Analysehäuser ihre Einschätzungen nach oben angepasst und erwarten im Schnitt ein Kursziel von über 14 EUR auf Sicht von 12 Monaten.

Aus aktueller Sicht: Weiterhin unterbewertet

Seit unserer Erstanalyse vom Februar 2022 hat sich fundamental sehr viel getan. Mit der Verdoppelung des Nettogewinns auf 5,7 Mrd. EUR erreichte die Kernkapitalquote im letzten Jahr hohe 13,4%. Ausgehend von einem 52-Wochen-Tief bei 7,25 EUR im Oktober 2022 konnte der Kurs bereits um knapp 70% ansteigen, das ist einer der besten Kursentwicklungen im DAX 40. Dennoch ist die Bank im internationalen Vergleich sehr niedrig bewertet. Mit einer Marktkapitalisierung von aktuell 24,2 Mrd. EUR ist die Deutsche Bank im internationalen Größenvergleich weit abgeschlagen und in Europa nur auf Platz 11 zu finden.

Wenn keine unerwarteten negativen Szenarien auf den Konsolidierungstrend der Aktie einwirken, kann sich die Deutsche Bank-Aktie zu einem der Bestperformer aus dem DAX 40-Index entwickeln. Risiken bestehen zwar aus den zunehmenden Insolvenzen im Segement der Mittelstandsfinanzierung, dagegen liefern das Asset Management und der Privatkunden-Sektor einen soliden Gewinnbeitrag.