Ab in den Süden, der Sonne hinterher

Die Sehnsucht nach Sommer, Sonne, Strand und Meer, sie könnte nach den coronabedingten Restriktionen der vergangenen Jahre nicht größer sein. Die gebeutelte Tourismusbranche atmet auf und verspürte bereits Ende 2022 einen deutlichen Rebound-Effekt. So verdoppelten sich die Reiseausgaben in Deutschland laut 1 von 28,8 Mrd. EUR im Jahr 2021 auf 58,6 Mrd. EUR, obwohl das erste Halbjahr noch deutlich von den Einschränkungen geprägt war. Damit lag die Branche nur unweit vom bisherigen Rekordergebnis von 2019, welches bei 69,5 Mrd. EUR tendierte. Zumindest noch in diesem Jahr lassen sich die Deutschen weder von geopolitischen Unsicherheiten als auch der hohen Inflation bremsen.

So zeigen die 2 Buchungsumsätze in den Reisebüros und auf den Online-Reiseportalen bereits Ende Januar ein Plus von 12% gegenüber dem Vor-Coronajahr 2019. Der größte Teil der Buchungen seit Jahresanfang, rund zwei Drittel, entfällt dabei auf die Sommermonate zwischen Mai und Oktober. Laut dem DRV-Präsidenten Norbert Fiebig befindet sich der Reisemarkt in einer Trendumkehr. „Die Urlaubswilligen buchen wieder deutlich früher und nutzen die aktuellen Frühbucherermäßigungen der Reiseanbieter.“ Sollten sich die geopolitischen Konflikte nicht auf weitere Regionen ausbreiten, dürfte das laufende Reisejahr 2023 neue Rekorde nach sich ziehen.

Mit Optimismus in die Zukunft

Ins gleiche Horn wie der Präsident des Deutschen Reiseverbands bläst auch der seit Oktober 2022 im Amt tätige CEO des Reisekonzerns TUI, Sebastian Ebel. So sei „die Buchungsdynamik weiterhin ermutigend, auch die Nachfrage nach Osterurlauben ist hoch. Die Kapazitäten für den Sommer können nahezu das Vorkrisenniveau erreichen, wir erwarten einen guten Sommer 2023.“ Über 500.000 Gäste reisen über die Feiertage und in den Osterferien mit der TUI, die erwartete Auslastung liege bei etwa 95%, was weitgehend dem Vorkrisenniveau entspräche. Schon bei der Vorlage der Zahlen zum ersten Quartal wurde bekannt, dass beim integrierten Reisekonzern die Buchungen rund 10% über dem Niveau vor der Pandemie im Jahr 2019 bei gleichzeitig höheren Preisen lagen.

TUI-Konzern mit Herkulesaufgabe

Dass eine Entspannung am Reisemarkt nach den verheerenden beiden Geschäftsjahren eintritt, ist für die die TUI AG, einem global führenden Touristikkonzern, existenziell. Die TUI AG ist die Dachgesellschaft der TUI Group und hält direkt oder indirekt über Beteiligungsgesellschaften Anteile an den wesentlichen Konzerngesellschaften, die das operative Geschäft des Konzerns in den einzelnen Ländern betreiben. Insgesamt gehörten zum Geschäftsjahresende am 30.September 2022 268 unmittelbare und mittelbare Tochterunternehmen zum Konsolidierungskreis der TUI AG.

der Veranstalterreisen buchen die Deutschen im Reisebüro.

Dabei bietet der in Hannover und Berlin niedergelassene Konzern für rund 21 Mio. Kunden die komplette touristische Wertschöpfungskette unter einem Dach. Dazu gehören 418 Hotels und Resorts mit Premium-Marken wie RIU, TUI Blue und Robinson sowie 16 eigene Kreuzfahrtschiffe, von der MS Europa und der MS Europa 2 in der Luxusklasse und Expeditionsschiffen bis zur Mein Schiff-Flotte der TUI Cruises und Kreuzfahrtschiffen bei Marella Cruises in Großbritannien. Zum Konzern zählen außerdem europaweit führende Veranstaltermarken und Online-Vermarktungsplattformen, fünf Fluggesellschaften mit 134 Mittel- und Langstrecken-Flugzeugen und rund 1.200 Reisebüros. Dabei gliedert sich die TUI Group in zwei Kerngeschäftsbereiche: Urlaubserlebnisse sowie Märkte & Airlines.

Operativ auf profitables Wachstum getrimmt

Aufgrund des dramatischen Einbruchs im Jahr 2020 war der Konzern in den vergangenen Jahren zur Restrukturierung gezwungen, um durch die Verschlankung einerseits die Effizienz zu steigern, zum anderen die Kosten drastisch zu drücken. So wurden die fünf Airlines aus Deutschland, Großbritannien, Belgien, den Niederlanden und Schweden konsolidiert und von einem gemeinsamen Management geführt. Darüber hinaus schlossen rund 55 der rund 450 konzerneigene stationären Reisebüros in Deutschland, weitere folgten in Großbritannien und der Schweiz. Der Umbau des Vertriebs erfolgte bereits unter dem früheren Firmenlenker Fritz Joussen, der vor allem auf digitale Plattformen und einen stärkeren Direktkontakt zu den Kunden, auch über neue Apps, setzte.

soll das bereinigte EBIT für das Geschäftsjahr 2025/2026 betragen.

Dieser wird nun unter dem früheren Finanzvorstand und heutigen CEO, Sebastian Ebel, fortgeführt. TUI soll profitabel wachsen und durch die Erweiterung des Produktportfolios im Segment Märkte & Airlines Marktanteile dazugewinnen. So sollen klassische Pauschalreisen vielfältiger und flexibler werden, einzelne Reiseprodukte sollen in Zukunft separat und nicht wie gewohnt in einem pauschalen Paket angeboten werden. Dazu gehören neben Städtereisen auch das separate Angebot von nur Flügen, Hotels oder Mietwagen oder Erlebnisse vom Geschäftsbereich TUI Musement wie Tagesausflüge am Urlaubsort oder Museumsbesuche.

Wachsen will das Unternehmen auch im Geschäftsbereich Hotels & Resorts. Dabei liegt der Fokus nicht wie in der Vergangenheit zwingend auf den Besitz der Immobilie. Vielmehr werden Joint Ventures angestrebt, um mit Management- und Franchisepartnern die Expansion stemmen zu können. Als zentraler Dreh- und Angelpunkt soll jedoch zukünftig die TUI App fungieren, um die Stärken aus allen Segmenten zu verknüpfen und für zusätzliches Wachstum zu sorgen. 3 Damit tritt man in direkter Konkurrenz zu den Platzhirschen wie Booking.com oder Expedia. Ob hier eine Marktdurchdringung erfolgreich ist und ob der Schwenk zur Digitalisierung nicht zu spät erfolgte, darf zumindest kritisch hinterfragt werden.

Teilentschuldung das Ziel

Neben dem operativen Wachstum, der Konzern plant für 2025/2026 als mittelfristiges Ziel das bereinigte EBIT deutlich über 1,2 Mrd. zu steigern, liegt das Hauptaugenmerk auf der Senkung der

beträgt der Auslastungsgrad der Flugzeuge bei der TUI Group über die Osterferien.

enormen Schuldenlast, der Refinanzierung sowie der Stärkung der Bilanz. Um die erdrückende Zinslast zu reduzieren, TUI zahlte bis Ende des abgelaufenen Geschäftsjahres zum 30. September 2022 rund 300 Mio. EUR Zinsen aufgrund der Stabilisierungsmaßnahmen des

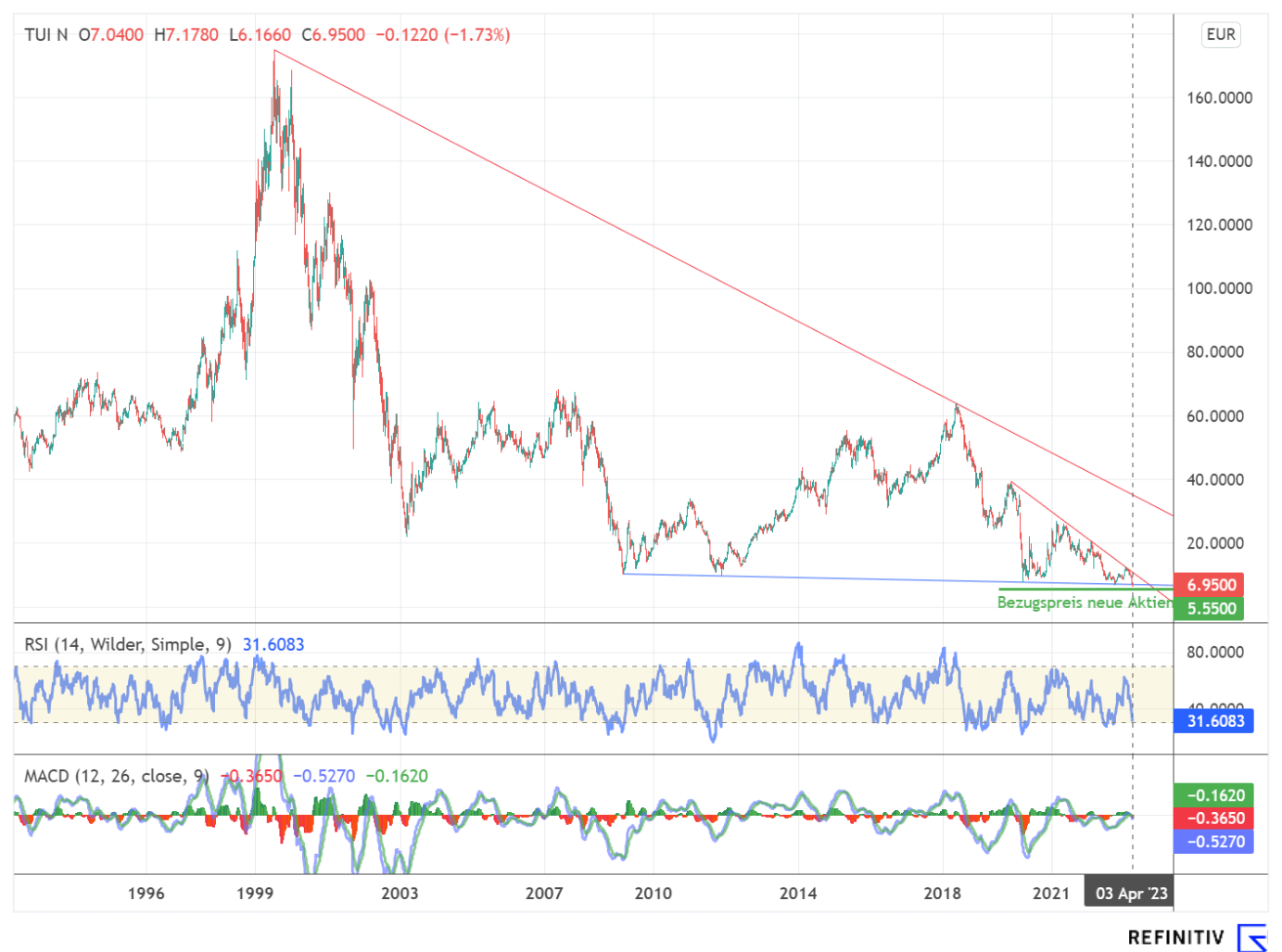

Wirtschaftsstabilisierungsfonds WSF, wurde nach der der erfolgreichen Umsetzung der 10:1 Aktienzusammenlegung, die auf der Hauptversammlung 2023 beschlossen wurde, eine Kapitalerhöhung mit Bezugsrechten beschlossen. So werden im Zeitraum vom 28.3.2023 bis 17.4.2023 328,9 Mio. neue auf den Namen lautende Stammaktien ohne Nennwert im Bezugsverhältnis von 3:8 angeboten. Der Bezugspreis beträgt 5,55 EUR. Damit fließen dem Unternehmen rund 1,8 Mrd. EUR an Bruttoerlösen zu. Dies gilt laut der Aussage eines TUI-Sprechers als gesichert, da die Konsortialbanken die nicht platzierten Aktien übernehmen würden.

Es bleibt kritisch

Dass diese horrende Kapitalmaßnahme und die enorme Verwässerung der Altaktionäre, das Aktienpaket des sanktionierten russischen Großaktionärs Alexej Mordashow fällt von vormals 30,91% auf nunmehr knapp 11%, nur ein Tropfen auf den heißen Stein und eine Teilentschuldung bedeutet, dürfte jedem Anleger bewusst sein. Nein, die TUI AG ist bei weitem noch nicht über dem Berg. Durch das eingesammelte Kapital würden sich die Zinskosten pro Jahr um 80 bis 90 Mio. EUR reduzieren, die Nettoverschuldung betrug laut Reuters Refinitiv per Ende Dezember 2022 horrende 5,3 Mrd. EUR und würde sich demnach auf rund 3,55 Mrd. EUR reduzieren. Betrachtet man dagegen die Konsensprognosen der Analysten beim Gewinn, werden für das laufende Geschäftsjahr 2023 434 Mio. EUR, für 2024 565 Mio. EUR erwartet. Um die Schulden und damit die Zinslast weiter zu reduzieren wäre es somit nicht verwunderlich, wenn weitere Kapitalmaßnahmen im größeren Stil folgen würden.

Risiken drohen von mehreren Seiten

Dass die Reiselust und die Sehnsucht, nach über 2 Jahren Coronagefängnis in ferne Länder zu reisen, groß ist, lässt sich an den aktuellen Buchungszahlen ablesen. So dürfte, wie von der Branche erwartet, trotz Unsicherheiten aufgrund der geopolitischen Lage und dem Ukraine- Krieg sowie einer im März weiter hohen Inflation von 7,4% das Jahr 2023 zu einem Rekordjahr mutieren. Ob diese Euphorie aufgrund der weiterhin hohen Energie- sowie Lebenshaltungskosten auch über das Jahr hinausgetragen wird, stimmt uns eher skeptisch. Sollte die Teuerung zumindest auf dem aktuellen Stand verharren, wir rechnen allein bei den Energiekosten nach der aktuell laufenden Korrektur mit deutlich höheren Notierungen, dürfte dies die Kaufkraft der Bürger und damit die Reiselust weiter schmälern. Steigende Flugzeug- und Schiffstreibstoffpreise könnten auch bei TUI zu Kostensteigerungen und Margeneinbrüchen führen, obwohl seit jeher mit einer Hedging-Strategie gegen solche Einflüsse gegengesteuert wird. Ein weiteres nicht zu unterschätzendes Risiko besteht zudem in der Ausweitung der geopolitischen Spannungen in der Ukraine auf andere Länder.

SWOT-Analyse

Stärken

- Etablierte Marke

- Abdeckung der kompletten touristischen Wertschöpfungskette

- profitable Wachstumschancen durch Cross-Selling

- Hohe Vermögenswerte

Schwächen

- Starke Konkurrenz aus dem Ausland (Booking.com, Expedia, Airbnb)

- Umstellung auf den Digitalbereich kommt zu spät

- Hoher Verschuldungsgrad

Chancen

- Digitalisierung

- Flexibleres Geschäftsmodell

- Expansion in weitere Länder

Risiken

- Höhere Zinslast aufgrund steigender Zinsen am Gesamtmarkt

- Pauschalreisen kommen aus der Mode

- Externe Ereignisse (Krieg, Pandemien, Terror)

- Steigende Energiekosten

- Personalengpässe

Unsicherheiten überwiegen

Der Tourismuskonzern kam aufgrund der Corona-Pandemie unverschuldet in eine wirtschaftliche Schieflage. Ohne die Staatshilfen wäre ein Überleben aus eigenen Mitteln unmöglich gewesen. Durch die Restrukturierungsmaßnahmen während der Pandemie präsentiert sich die TUI AG nun schlanker und flexibler, zudem setzt das Unternehmen verstärkt auf die Digitalisierung. Das dies ein schlagender Erfolg wird, lässt uns jedoch stark zweifeln. Betrachtet man die Peer Group, existieren bereits Plattformen wie Booking.com oder Expedia, die von Anfang erfolgreich auf das Digitalmodell gesetzt haben. Ein Verdrängungswettbewerb dürfte unserer Meinung in diesem Segment nicht stattfinden.

Ebenso sind wir der Meinung, dass durch den hohen Kaufkraftverlust der Bürger, vor allem in Deutschland, die Euphorie nach Pauschalreisen in naher Zukunft stark abebben dürfte. Dadurch dürften die von den Analysten prognostizierten Gewinne eher nach unten revidiert werden. Was dagegen hoch bleibt ist der selbst nach der Monsterkapitalerhöhung hohe Schuldenstand, der allein aus dem operativen Mitteln schwer zu begleichen ist. Somit dürfte die aktuell laufende Kapitalmaßnahme in Zukunft nicht die Letzte gewesen sein. Nach dem starken Abverkauf der Aktie als auch der Bezugsrechte kam es in der vergangenen Woche zu Short-Eindeckungen mit einer hohen Volatilität. Diese hohen Schwankungen dürften bis zum Ende der Bezugsfrist anhalten. Sicherlich sind auf kurzfristiger Sicht für hartgesottene Trader Gewinne möglich. Langfristig dürfte sich die seit 1999 begonnene Abwärtsspirale weiter fortsetzen. Somit sind auch Kurse unter dem Bezugspreis der Kapitalerhöhung nicht unwahrscheinlich.